Empresa simples de crédito: uma política de inclusão financeira regionalizada e personalíssima

Capitaneada pelo mercado de fomento mercantil com o apoio do Sebrae, a proposta legislativa está inserida no contexto do projeto de lei complementar 25, de 2007, artigos 63-A/E, o qual pretendia alterar a Lei de Micro e Pequenas Empresas – LC 123, de 2006.

segunda-feira, 29 de abril de 2019

Atualizado em 30 de setembro de 2019 15:43

O Governo Federal cria a figura da “Empresa Simples de Crédito”, “ESC” ou, no jargão de mercado, “Microbanco”, cujo objetivo é promover e alavancar maior inclusão financeira, via pilar acesso a crédito, buscando a melhoria na oferta de produtos e serviços financeiros, de forma regional, com raio municipal, por meio de atendimento personalíssimo.

Capitaneada pelo mercado de fomento mercantil com o apoio do Sebrae, a proposta legislativa está inserida no contexto do projeto de lei complementar 25, de 2007, artigos 63-A/E, o qual pretendia alterar a Lei de Micro e Pequenas Empresas – LC 123, de 2006.

No dia 24 de abril de 2019, foi promulgada a lei complementar 167, após 12 (doze) anos de discussões, alterações conceituais e implementações de melhorias no texto, sugeridas por entidades representativas de agentes do mercado financeiro, pela Comissão de Direito Bancário da OAB do Distrito Federal e, também, pelo Banco Central do Brasil (BACEN).

Justificativa Legislativa

O Instituto Plano CDE e a Fundação Getúlio Vargas1-2 identificaram 3 (três) grandes barreiras à inclusão financeira no Brasil nas classes C, D e E3:

- baixo uso das contas de pagamento ou das contas correntes;

- limitação ao acesso a crédito ou por falta de garantias ou histórico de crédito4; e

- baixo percentual de poupança, por conta da falta de cultura de planejamento financeiro.

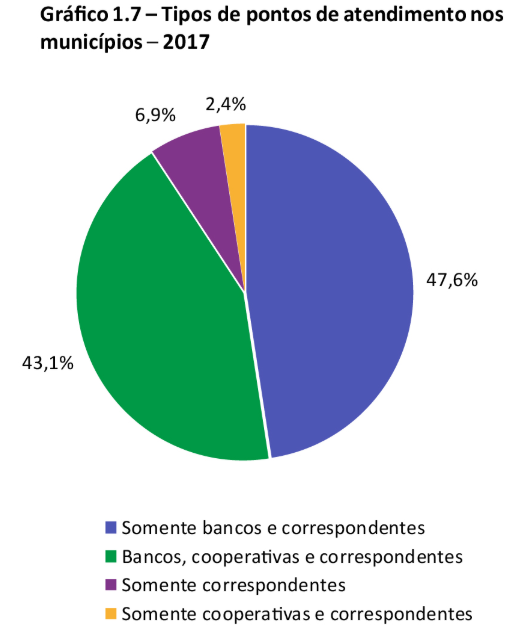

O BACEN constatou5 que 6,9% dos municípios eram atendidos por meio de correspondentes, e 45,5% dos municípios (2.536) tinham pelo menos algum ponto de atendimento de cooperativas6.

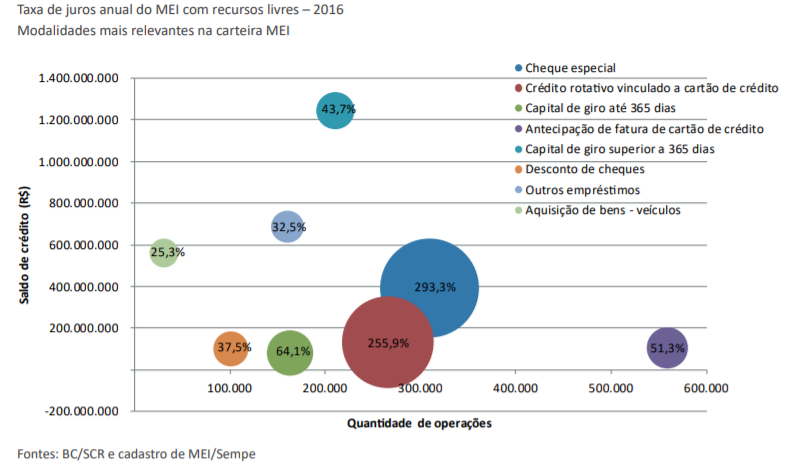

O BACEN identificou7, também, que apenas 20% das micro e pequenas empresas possuíam relacionamento bancário, como pessoa jurídica, em 2017. Produtos e serviços financeiros do dia a dia não se adequam às necessidades do segmento, seja pelo lado da padronização, seja pelos elevados custos.

Roupagem Jurídica

Para facilitar a compressão envolvendo a roupagem jurídica que disciplina a atividade de uma ESC, preparamos um quadro comparativo com apenas 5 (cinco) das 30 (trinta) diferenças do modelo das Sociedades de Crédito Direito, ou “SCDs”, FinTechs de Crédito, regulamentadas pela resolução 4.656, de 26 de abril de 2018, do Conselho Monetário Nacional.

|

x |

SCD |

ESC |

|

1.) Forma empresarial |

SA |

Eireli, MEI ou Ltda. |

|

2.) Capital Social |

Mínimo: R$1 Milhão integralizado/líquido |

Próprio |

|

3.) Público-Alvo |

Público em geral por meio de plataformas eletrônicas |

No Município apenas, atendendo a: (i) MEI; (ii) Microempresas; e/ou (iii) EPP |

|

4.) Atividades |

(i) Empréstimos; (ii) Financiamentos; e (iii) Aquisição de direitos creditórios.

Podem prestar um número limitado de serviços: (iv) Análise de crédito para terceiros; (v) Cobrança de crédito para terceiros; (vi) Representante na distribuição de seguro relacionado às suas operações; e/ou (vii) Emissão de moeda eletrônica. |

(i) Empréstimos; (ii) Financiamentos; e (iii) Desconto de títulos de crédito, nos limites do capital integralizado.

Podem utilizar o instituto da alienação fiduciária em suas operações de empréstimo, de financiamento e de desconto de títulos de crédito. |

|

5.) Remuneração |

Podem cobrar tarifas bancárias, nos limites da resolução CMN 3.919, de 2010. |

Não estão sujeitas à Lei da Usura e/ou ao Código Civil de 2002, para fins de cobrança de juros; e Estão proibidas de cobrar tarifas bancárias por qualquer contraprestação de seus serviços. |

Cuidados necessários e próximos passos

Como não são instituições financeiras em sentido estrito (artigo 17, lei 4.595/64), as ESCs não são reguladas pelo BACEN e, portanto, não estão sujeitas ao cumprimento da obrigação administrativa de enviar informações ao Sistema de Informação de Crédito (SCR), finalidade estatística de observância do mercado. Por outro lado, a legislação atribui importante responsabilidade às ESCs, qual seja a de manter “banco de dados”, contendo informações de adimplemento e de inadimplemento de seus clientes. Atuar irregularmente como instituição financeira sem a devida autorização tem 2 (duas) consequências: (i) multa administrativa de até R$ 10 milhões de reais; e (ii) prática de crime contra o Sistema Financeiro Nacional, cuja penas pode variar de 1 (um) a 4 (quatro) anos de reclusão, e multa.

Para fins de prevenção à lavagem de dinheiro, as ESCs passam a integrar o rol de pessoas sujeitas ao mecanismo de controle do artigo 9º, da Lei Antilavagem, e, por conta disso, deverão cumprir as obrigações administrativas previstas nas resoluções do COAF 21 (cadastro, KYC, reporte de operações suspeitas, dentre outras) e nº 29 (identificação de Pessoas Politicamente Expostas). A não observância das obrigações ou a falta de controle internos que garantam o seu cumprimento tem duas consequências: (i) o arbitramento de multa administrativa em até R$ 20 milhões ou em montante igual a 3 (três) vezes o valor da operação suspeita não reportada; e (ii) a classificação da prática como crime de lavagem como partícipe, cujas penas podem variar de 3 (três) a 10 (dez) anos de reclusão, e multa.

Tanto o mercado de fomento mercantil quanto o Sebrae terão um papel fundamental tanto no auxílio, para fins de implementação, quanto no desenvolvimento das ESCs, como instrumento de inclusão financeira, pelo viés da política creditícia regionalizada e personalíssima.

___________

1 Fintech e Inclusão Financeira no Brasil: Acessibilidade a Serviços Financeiros - Edição de 2018

3 Pesquisa traça o perfil financeiro das classes C, D e E

4 Jornal Valor Econômico - 25/11/2016

5 Banco Central do Brasil - Relatório de Cidadania Financeira, Capítulo 1

6 Banco Central do Brasil - Panorama do Sistema Nacional de Crédito Cooperativo

7 Banco Central do Brasil - Série Cidadania Financeira: estudos sobre Educação, Proteção e Inclusão

____________

*Tiago Severo Gomes é sócio da prática de compliance regulatório no SFN do escritório Mattos Engelberg Advogados.

*Aylton Gonçalves é colaborador da prática de compliance regulatório no SFN do escritório Mattos Engelberg Advogados.