Parcerias empresariais (Joint Ventures) nas atividades de exploração e produção de petróleo e gás natural no Brasil

O fenômeno da concentração de empresas tem se verificado em escala mundial em todos os setores da economia, sendo objeto de permanente preocupação das agências reguladoras e dos órgãos responsáveis pela prevenção do abuso do poder econômico e da defesa da livre concorrência. As modalidades mais freqüentes de concentrações empresariais são as incorporações e as fusões. Nesses processos, pelo menos um dos agentes perde sua autonomia.

quarta-feira, 1 de agosto de 2007

Atualizado em 31 de julho de 2007 11:25

Parcerias empresariais (joint ventures) nas atividades de exploração e produção de petróleo e gás natural no Brasil1

José Alberto Bucheb*

1. Introdução

O fenômeno da concentração de empresas tem se verificado em escala mundial em todos os setores da economia, sendo objeto de permanente preocupação das agências reguladoras e dos órgãos responsáveis pela prevenção do abuso do poder econômico e da defesa da livre concorrência. As modalidades mais freqüentes de concentrações empresariais são as incorporações e as fusões. Nesses processos, pelo menos um dos agentes perde sua autonomia. Alternativamente, na busca de objetivos comuns, os agentes econômicos podem ainda associar-se na forma de parcerias empresariais (joint ventures), preservando sua autonomia.

Uma outra classificação desse mesmo fenômeno leva em conta as posições relativas das empresas na cadeia produtiva. Nessa linha, Paula Forgioni identifica três tipos de concentrações: verticais, horizontais e conglomeradas. "As concentrações verticais se dão entre agentes econômicos que atuam em diferentes níveis da cadeia produtiva", isto é, "é vertical se os partícipes desenvolvem suas atividades em mercados relevantes, a 'montante' ou a 'jusante', ou seja, concentrados no processo produtivo ou de distribuição do produto"2. Como observado por Renata R. M. Santos, em operações desta natureza, intenciona-se, muitas vezes, dificultar o acesso do concorrente a um produto ou matéria-prima3. De outra parte, a concentração horizontal envolve agentes econômicos que atuam no mesmo mercado relevante, estando, portanto, em direta relação de concorrência4. Já as concentrações conglomeradas são aquelas uniões entre empresas cujos produtos não possuem qualquer relação de concorrência ou complementaridade5.

Adicionalmente, o fenômeno da concentração de empresas pode se dar ainda na forma de grupos de empresas. Na sistemática da Lei das S.A. (Lei nº 6.404/76 - clique aqui), os grupos empresariais são divididos em dois conjuntos. O primeiro, constituído pelos grupos de subordinação, inclui os grupos de fato, regulados por meio dos artigos 243 a 264, e os grupos de direito, cuja disciplina é estabelecida nos artigos 265 a 277. Nos grupos de direito, a controladora e suas controladas, sem perda de autonomia jurídica, atuam sob uma única direção, disciplinada por uma convenção arquivada no registro de comércio da sede da sociedade de comando. Neste caso, a combinação de recursos e esforços, bem como a subordinação de interesses de uma sociedade aos de outra, ou do grupo, será lícito, e não configurará abuso de poder6. Em contrapartida, nos grupos de fato, caracterizados pela atuação em conjunto da sociedade controladora, suas controladas e suas coligadas, as operações entre as sociedades devem obedecer ao princípio da equivalência das condições, realizando-se apenas negócios comutativos ou com pagamento compensatório7. A decisão das organizações estruturarem-se como grupo de direito, grupo de fato ou como empresa integrada, em regra, é fundamentada no planejamento tributário de cada instituição8. Nessa linha, os grupos econômicos dividem-se ainda entre os estruturados a partir uma holding pura, assim entendida a empresa que tem por escopo o exercício das atividades de participação e controle de outras empresas, e a holding mista, que ao lado das atividades de participação financeira e de controle exerce diretamente atividades industriais ou comerciais9.

No segundo conjunto, têm-se os grupos de coordenação, que correspondem aos consórcios de empresas. Os consórcios são regidos pelas disposições contidas nos artigos 278 e 279 da Lei das Sociedades por Ações.

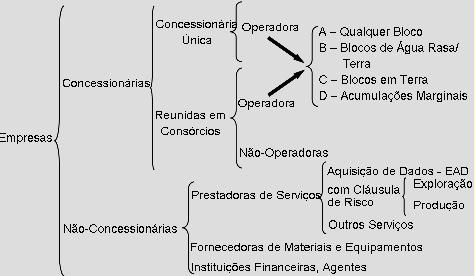

A Figura 1 resume esquematicamente as três classificações acima referidas.

Figura 1 – Concentração de Empresas – Classificações

2. Os Empreendimentos de Exploração e Produção de Petróleo e Gás Natural (E&P)

Para se analisar o fenômeno da concentração de empresas no segmento de E&P da indústria do petróleo, é importante situar o contexto em que se desenvolvem tais empreendimentos. No Brasil, as atividades de pesquisa e lavra das jazidas de petróleo e gás natural e outros hidrocarbonetos fluidos somente podem ser exercidas mediante concessão, por empresas constituídas sob as leis brasileiras, com sede e administração no País, na forma do disposto na Lei nº 9.478/97 (Lei do Petróleo - clique aqui). Assim, as empresas que executam atividades na área de E&P podem ser divididas em dois grandes subconjuntos: as concessionárias e as não-concessionárias (Figura 2).

Figura 2 – Empresas Envolvidas nas Atividades de E&P

Entre as concessionárias, de acordo com os critérios técnicos estabelecidos no Edital de Licitações para a Outorga dos Contratos de Concessão, as empresas são classificadas, pela ANP, como operadora A (empresa qualificada para operar em qualquer bloco10), operadora B (empresa qualificada para operar blocos em água rasa11 ou em terra), operadora C (empresa qualificada para operar somente nos blocos situados em terra), operadora D (empresa qualificada para operar em blocos contendo áreas inativas com acumulações marginais) ou não-operadora, assim definida a empresa que não seja do ramo de exploração e produção de petróleo e gás natural, ou que desejar ser qualificada como tal. A qualificação como operadora é obrigatória para apresentação de oferta individual. A empresa qualificada como não-operadora e aquelas qualificadas como operadoras B, C ou D, conforme o caso, somente poderão participar da licitação num grupo que tenha, como operadora (empresa-líder), uma empresa qualificada para operar no bloco considerado.

No segundo subconjunto, incluem-se, de maneira geral, as empresas prestadoras de serviços, as fornecedoras de materiais e equipamentos, as instituições financeiras e os agentes do concessionário. Entre as prestadoras de serviços, pode-se distinguir as Empresas de Aquisição de Dados (EAD), especializadas na execução de levantamentos de dados técnicos, destinados à comercialização, em bases não-exclusivas (art. 3°, III, da Lei do Petróleo), e que têm suas atividades reguladas por meio do regime especial estabelecido na Portaria ANP no 188/98, as prestadoras de serviço (de exploração ou de rejuvenescimento de campos) com cláusula de risco, e as prestadoras de serviços convencionais.

Nesse cenário, os empreendimentos de E&P em todo o mundo, a par de sua notória rentabilidade, são caracterizados, ainda, pelos altos riscos envolvidos e pelos elevados recursos financeiros necessários à sua execução. Tais fatores contribuem, decisivamente, para que as empresas atuantes nesse segmento da indústria do petróleo se associem, com freqüência, formando parcerias empresariais, para conjugar esforços a fim de dividir os riscos, bem como otimizar seus portfolios de investimentos e suas estratégias empresariais de curto, médio e longo prazos12.

Os vínculos específicos entre essas empresas dão origem às diversas modalidades de parcerias empresariais de E&P, que serão objeto de análise no presente estudo. Em comum, tais modalidades apresentam duas características fundamentais: a preservação da autonomia das partes e a partilha dos riscos e recompensas do empreendimento conjunto.

3. Relações entre as Empresas Atuantes no Setor de E&P

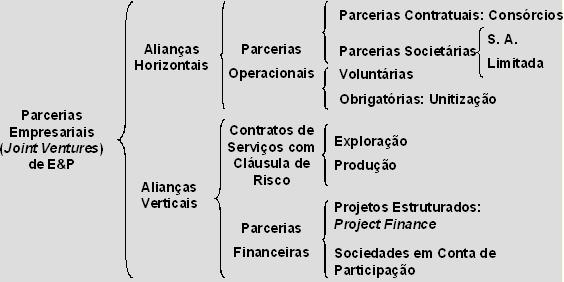

As relações entre as empresas atuantes no segmento de E&P vão condicionar, em cada caso, a natureza da parceria empresarial que será constituída. Nessa linha de idéias, duas espécies do gênero parcerias empresariais de E&P podem ser definidas: as alianças ou concentrações horizontais e as verticais, como ilustrado na Figura 3.

A diferença básica entre esses dois tipos de associações diz respeito à natureza do vínculo que se estabelece entre as empresas. No primeiro grupo (alianças horizontais), a gestão do empreendimento é compartilhada por todas as parceiras, enquanto no segundo, as empresas se dividem entre as responsáveis pela gestão e aquelas que, embora compartilhem os riscos do empreendimento com a empresa gestora, limitam-se à fiscalização da administração do empreendimento.

Figura 3 – Parcerias Empresariais (Joint Ventures) de E&P

As alianças horizontais, também referidas como parcerias operacionais, verificam-se entre empresas concessionárias dos direitos de exploração, desenvolvimento e produção de um determinado bloco. Trata-se, assim, de associação entre empresas concorrentes, que ocorre com bastante freqüência em escala mundial na área de E&P, em razão dos já mencionados elevados riscos e altos custos, típicos desses empreendimentos. As alianças verticais, por outro lado, na maioria dos casos são constituídas por apenas duas empresas, sendo que uma delas detém os direitos de exploração e produção e a outra, tipicamente, é uma prestadora de serviços especializados de E&P ou uma instituição financeira, conforme o caso.

Entre as alianças horizontais e verticais, distinguem-se, ainda, as equity e as non-equity joint ventures, conforme os co-venturers aportem ou não recursos financeiros13 e 14.

4. Alianças Horizontais: Parcerias Operacionais de E&P

As parcerias operacionais de E&P podem ser classificadas de acordo com dois critérios. O primeiro critério leva em conta a natureza jurídica do vínculo formado entre as empresas parceiras, enquanto o segundo, toma em consideração a motivação que deu origem ao empreendimento comum.

De acordo com primeiro critério, a parceria pode ser contratual, com a constituição de um consórcio, na forma do disposto nos artigos 278 e 279 da Lei das S.A., e pode ser societária, devendo, nessa hipótese, constituir-se segundo um dos tipos de sociedades empresárias regulados nos artigos 1.039 a 1.092 do Código Civil (clique aqui).

O segundo critério divide as parcerias em outras duas categorias: as que surgem das vontades livremente manifestadas pelas empresas que a constituem, e as obrigatórias – espécie sui generis de parceria empresarial –, que têm origem nos processos de individualização da produção (unitização), como se verá adiante.

4.1. Parcerias Contratuais: Consórcios

A principal característica do consórcio de empresas é a ausência de personalidade jurídica, como expressamente estabelecido no § 1o do art. 278 da Lei das S.A. Por essa razão, o consórcio não pode ser sujeito de direitos, nem assumir obrigações15. Assim, tanto a titularidade dos direitos como a responsabilidades pelas obrigações são assumidas pelas empresas consorciadas. No consórcio, portanto, o exercício desses direitos individuais, assim como o cumprimento das obrigações, também individuais, se dão coletivamente, pelos consorciados16.

Em que pese à ausência de personalidade jurídica, é obrigatória a inscrição dos consórcios no CNPJ, a exemplo dos grupos de sociedades e de outros entes despersonalizados, por força do disposto no art. 11, III, da IN RFB no 568/200517. Segundo Alberto Xavier, "trata-se de mera formalidade para efeitos de controle, pela qual se registram coletivamente, sob um mesmo número fiscal, a totalidade das empresas vinculadas pelo mesmo contrato de consórcio, de modo a facilitar o cumprimento coletivo de obrigações tributárias. Tal inscrição não tem, porém, o efeito de atribuir ao consórcio, como tal, personalidade tributária"18.

Vale ressaltar também que, como observado por Alberto Xavier, "nada impede que um consorciado preste serviços à totalidade dos consorciados (abreviadamente consórcio) sendo, porém, que se extingue por confusão a parte do preço correspondente à proporção com o que o consorciado prestador de serviços participa no consórcio"19. Analogamente, ao analisar a aplicação dos princípios gerais que regem o instituto do consórcio em matéria de ICMS, este mesmo autor conclui que "nas relações internas, resultantes de operações realizadas pelo consórcio (assim entendida a totalidade dos consorciados atuando coletivamente) e um consorciado uti singuli, os efeitos jurídicos são idênticos aos de diversas operações singulares, com a única ressalva de ser eliminada, por confusão, a parcela do valor da operação que corresponder ao percentual de participação do consorciado individual no consórcio"20. Nos consórcios de E&P, tais situações se verificam quando a empresa-líder (operadora) presta serviços ou vende materiais ao consórcio, ou mais precisamente, às demais consorciadas, com vistas à execução do empreendimento comum21.

Do ponto de vista tributário, a destacar, ainda, que os regulamentos do ICMS dos Estados do Rio de Janeiro (Decreto no 26.064/2000), Espírito Santo (Decreto no 250-R/2000) e Rio Grande do Norte (Decreto no 17.361/2004) prevêem a possibilidade de transferência de créditos da empresa-líder para as demais consorciadas na proporção de sua participação no consórcio.

Na síntese formulada por Alessandra Belfort Bueno, os consórcios são contratos de natureza comercial, plurilaterais, típicos (por estarem previstos na Lei das S.A.), solenes (a Lei das S.A. relaciona as cláusulas essenciais e impõe a obrigatoriedade de arquivamento no registro do comércio do lugar de sua sede), onerosos (as partes contribuem de alguma forma para a operação do consórcio), comutativos (cada uma da partes recebe uma contraprestação equivalente) e de trato sucessivo (o consórcio sobrevive no tempo até a consecução de seu objetivo)22. Pode-se acrescentar, ainda, que os consórcios são contratos paritários (as partes estão em pé de igualdade), e no caso dos consórcios de E&P, são contratos necessários (por força do disposto na Lei do Petróleo) e acessórios (só existem em função de outro contrato, o contrato de concessão)23.

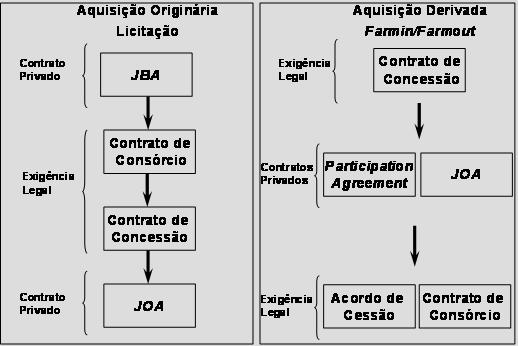

Conforme previsto no art. 38 da Lei do Petróleo - e em linha com a prática internacional -, nas licitações para a outorga dos contratos de concessão as empresas podem concorrer isoladamente ou reunidas em consórcio24. Em geral, as empresas que optam por concorrer em grupo formalizam as regras dessa participação por meio da celebração do acordo particular denominado Joint Bidding Agreement (JBA)25. As principais cláusulas do JBA são: a que define o roteiro para a formulação da oferta a ser apresentada na licitação e estabelece o conceito do direito à melhor proposta (aplication procedure), as que regulam o direito de retirada e retorno das partes, a que contém o compromisso de cada uma das partes e de suas respectivas afiliadas de não concorrer com as demais, isoladamente ou em grupo, em qualquer licitação que tiver como objeto o bloco em questão (ou parte dele), durante o período acordado (undertaking) e a que lista os itens pré-acordados do documento que será negociado, futuramente, em caso de sucesso na licitação (JOA principles).

Os direitos de exploração, desenvolvimento e produção de petróleo e gás natural de cada bloco são outorgados ao grupo de empresas vencedor da respectiva licitação, condicionado à formalização, por este grupo de empresas, de um consórcio26. A seguir, via de regra, essas empresas assinam um acordo de operações conjuntas, conhecido na indústria do petróleo como Joint Operating Agreement (JOA). O JOA é o instrumento particular, por meio do qual, duas ou mais empresas petrolíferas, que celebraram um contrato de concessão para a exploração, desenvolvimento e produção de petróleo e gás natural com a ANP, regulam seus respectivos direitos e obrigações, aspectos técnicos, operacionais e contábeis, a fim de unificar seus esforços para o cumprimento das obrigações assumidas no contrato de concessão27. O JOA constitui, assim, o regulamento das operações conjuntas. Até a assinatura do JOA, a parceria é regida pelas disposições aplicáveis do contrato de consórcio e do JBA.

De acordo com a classificação de Alberto Xavier, o contrato de consórcio representa o chamado "consórcio externo", por ser levado a conhecimento do terceiro. Nessa linha, o JOA pode ser caracterizado como o "consórcio interno", porque disciplina tão-somente as relações entre os consorciados28. Assim, em síntese, o JOA detalha e complementa o contrato de consórcio, sendo que, por se tratar de um documento particular – diferentemente do consórcio –, suas disposições somente são oponíveis entre as partes.

Na sistemática do JOA, o consórcio é administrado por uma direção colegiada denominada comitê de operações (operating committee – OPCOM). O OPCOM é responsável pela supervisão e direção geral das operações conjuntas, representando, pois, a instância de decisões mais elevada do consórcio29. O comitê é composto de um representante de cada empresa consorciada (operating committee representative – OCR), cujo voto é proporcional à correspondente participação proporcional30. Tipicamente, são instalados também os subcomitês técnico (TECOM), e contábil-financeiro (FINCOM), além de outros de caráter ad hoc, conforme as necessidades específicas do empreendimento. Os subcomitês têm funções consultivas e de assessoramento do OPCOM31.

À semelhança do disposto em acordos de acionistas, o JOA contém regra específica que trata da forma e do quorum de deliberação de assuntos de interesse comum (voting procedure) no OPCOM32. O procedimento de votação estabelece o percentual mínimo e o número mínimo de empresas não-afiliadas necessário para a aprovação das decisões (passmark vote)33. Dessa forma, por exemplo, o JOA pode determinar que as decisões serão aprovadas pelo voto de, no mínimo duas das empresas consorciadas não-afiliadas, que reúnam, pelo menos, 60% de participação no empreendimento. Com isso, tipicamente, nenhuma consorciada detém isoladamente o poder de decisão no consórcio, ainda que possua mais de 50% de participação no empreendimento, configurando-se, assim, a ocorrência de controle conjunto do empreendimento34. Adicionalmente, as decisões relativas a matérias definidas contratualmente como de interesse estratégico requerem a unanimidade das partes. Em geral, os especialistas condenam os arranjos contratuais que podem gerar impasses35, e sugerem a adoção de mecanismos decisórios que não comprometam a eficiência da joint venture36. Nessa linha, como as deliberações do comitê de operações relativas à aprovação de operações necessárias ao cumprimento das obrigações mínimas de trabalho, decorrentes do contrato de concessão, devem ser suportadas por todas as partes do consórcio, em algumas situações, como a decisão acerca de programas de trabalho e orçamento da fase de exploração e a de devolução obrigatória de áreas, o JOA prevê o voto de qualidade da empresa operadora37.

Alternativamente, as operações da fase de exploração que não aquelas necessárias ao cumprimento das obrigações de trabalho mínimas poderão ser conduzidas por apenas parte das empresas consorciadas. Tais operações são conhecidas na indústria como operações exclusivas38. Andrew Derman destaca duas espécies do gênero operações exclusivas (exclusive operations ou operations by less than all parties): (i) sole risk operations: correspondem àquelas não aprovadas pelo comitê operacional e que serão suportadas pelas partes que foram voto vencido; (ii) non-consent operations: correspondem àquelas operações aprovadas pelo comitê de operações, mas que por não contarem com a adesão das partes que foram voto vencido, serão suportadas somente pelas partes que a aprovaram39. O JOA estabelece os momentos e as condições (pagamento de um prêmio), por meio das quais as partes que não tomaram parte da operação exclusiva poderão a elas aderir. No Brasil, contudo, não há na Lei do Petróleo nem no contrato de concessão previsão de realização de operações exclusivas e, por essa razão, os dispositivos do JOA que tratem dessa questão somente terão efeito entre as partes. Em conseqüência, perante terceiros continuará prevalecendo o princípio da responsabilidade solidária de todas as consorciadas, mesmo das que não tenham aderido às operações exclusivas. Adicionalmente, perante o fisco, a propriedade originária do petróleo e gás natural produzidos se dará na proporção dos percentuais de cada consorciada, conforme definidos no contrato de concessão e no contrato de consórcio, sendo que qualquer alteração desses percentuais somente será possível mediante a aprovação da ANP, como estabelecido no art. 29 da Lei do Petróleo, e assim, a despeito do que tenha sido ajustado entre as partes, haverá fato gerador de tributo se a distribuição dos hidrocarbonetos produzidos se der de acordo com outra proporção.

No tocante à operadora, em geral, os acordos prevêem que, para atuar como tal, a empresa não será remunerada, sendo apenas ressarcida pelos custos incorridos na condução das operações, nos termos do princípio "no gain, no loss". Em contrapartida, a responsabilidade pelos danos causados pela operadora é limitada ao seu percentual de participação, exceto nas hipóteses de culpa grave (gross negligence) ou dolo (willful misconduct)40 de seu senior supervisory personnel41 , na forma da clássica "cláusula de não indenizar".

A atividade da empresa operadora para a contratação de bens e serviços destinados à parceria é regulada na cláusula de contract awards. Este dispositivo estabelece três faixas de valores aplicáveis às operações realizadas durante a fase de exploração, três às operações da etapa de desenvolvimento da produção e três às demais operações da fase de produção. Estas faixas de valores são negociadas em cada parceria, de acordo com a potencial magnitude de cada empreendimento. Quando os valores situarem-se na primeira faixa, o operador poderá contratar livremente. Recaindo na segunda faixa, a empresa operadora deverá conduzir um processo de cotação, levando em conta os fatores de preço e qualidade. Para as contratações cujos valores estiverem na terceira faixa, o processo de cotação efetuado pela operadora deverá ser submetido à aprovação do OPCOM. Adicionalmente, para a contratação com empresas afiliadas da operadora, acima de um determinado valor estabelecido no acordo, deverá também ser obtida a anuência do OPCOM.

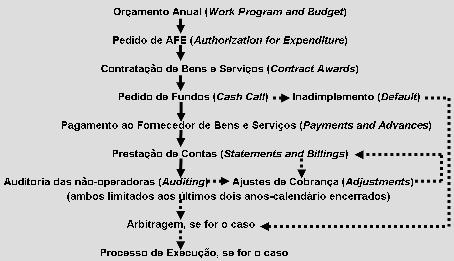

Antes de assumir compromissos de dispêndios superiores aos limites previstos no acordo, a operadora deverá solicitar a correspondente autorização para gastos (authorization for expenditures – AFE) que, em regra, somente poderá ser recusada pelas não-operadoras nas hipóteses de não-conformidade com o programa de trabalho e respectivo orçamento - PTO (work program and budget) aprovados ou se, mesmo estando em linha com o PTO, os valores não estiverem compatíveis com as práticas de mercado daquele momento.

A Figura 4 mostra esquematicamente a seqüência dos principais eventos ordinários (setas cheias) e extraordinários (setas tracejadas) relacionados à condução das operações de E&P

Figura 4 – Seqüência dos Principais Eventos Relacionados às Operações de E&P Conduzidas em Parceria

O atendimento, pelas consorciadas, ao pedido de fundos (cash call) formulado pela operadora se dá mediante o aporte de recursos financeiros na proporção dos respectivos percentuais de participação (depósito em dinheiro da conta corrente utilizada pela operadora – joint account)43. Nos casos em que os pedidos de fundos forem efetuados para o pagamento de bens e serviços fornecidos ou repassados pela própria operadora, a parcela a ela correspondente poderá ser atendida mediante a emissão de um documento por meio do qual, esta empresa se comprometerá perante as demais consorciadas a alocar tais insumos ao empreendimento que constitui o objeto do consórcio44. Nesse documento, que assim como os registros dos depósitos efetuados pela não-operadoras servirá de base para os lançamentos contábeis, estará consignado o valor de registro contábil do insumo.

É importante destacar que, ao fornecer recursos próprios à parceria, a empresa operadora poderá cobrar das demais consorciadas os valores correspondentes aos preços de mercado de tais insumos. Nesse caso, se houver diferença entre o valor do registro contábil da operadora (valor livro) e o valor de mercado do insumo, o aporte de recursos se fará em proporções diferentes daquelas correspondentes aos percentuais de participação no consórcio. Tal procedimento não fere o princípio "no gain, no loss" já que os valores cobrados pela operadora, ainda que superiores ao valor de registro contábil, servirão apenas para repor os recursos por ela alocados ao consórcio e, portanto, não haverá ganho. Por outro lado, da parte das não-operadoras, não haverá perda, pois os valores cobrados não serão superiores ao valor de mercado dos insumos. Se assim não fosse, caracterizar-se-ia perda econômica para a operadora e, conseqüentemente enriquecimento sem causa, para as demais consorciadas. Nessa linha, deve-se ressaltar que a regra "no gain, no loss", mais que um preceito meramente contábil, é um princípio de natureza econômica45

. A propósito, o item 10.20.10.3. das Normas Brasileiras de Contabilidade NBC T 10. (Dos Aspectos Contábeis EspecíficosO não atendimento ao um pedido de fundos somente se justificará nas hipóteses em que o cash call estiver em comprovada não-conformidade com o orçamento em vigor ou com a respectiva AFE, ou ainda nos casos em que a AFE, embora obrigatória, não tenha sido emitida pela operadora48. De outra forma, configurar-se-á o inadimplemento. A minuta padrão do JOA estabelece três tipos de sanções para a parte inadimplente: (i) restrição de direitos; (ii) retenção de créditos e; (iii) excussão dos direitos de E&P, dados em garantia, reciprocamente pelas consorciadas. Assim, enquanto durar o default, a consorciada inadimplente terá suspensos seus direitos de voto e de representação nas reuniões do OPCOM e de todos os subcomitês. Da mesma forma, terá suspenso seu direito de acesso aos dados e informações obtidos pela parceria. Adicionalmente, no período em que se configurar o inadimplemento, os eventuais créditos serão retidos e a parcela da produção de petróleo ou gás natural, se houver, será negociada pelas partes adimplentes, em condições de mercado, de modo a compensar os débitos não quitados.

Vale ressaltar, entretanto, que à luz do direito brasileiro, se não houver a anuência da parte "em default", a adjudicação dos direitos de E&P às consorciadas adimplentes somente será possível mediante a apropriada ação de execução.

No contexto geral dos consórcios, vale destacar ainda a distinção efetuada por Alberto Xavier entre o consórcio para empreendimento próprio (operacional) e o consórcio para empreendimento alheio (instrumental)49. A respeito, é importante assinalar que, na sistemática do presente estudo, os consórcios foram incluídos no grupo das parcerias operacionais de E&P, por se distinguirem das parcerias financeiras e dos contratos de serviço com cláusula de risco. Não obstante, e sem que haja conflito, na classificação de Alberto Xavier, os mesmos consórcios são caracterizados como instrumentais em relação ao contrato principal (o contrato de concessão) celebrado entre os consorciados e terceiro (a ANP), relativo à execução do empreendimento (as atividades de E&P no bloco em questão) e que tem por objeto as obrigações dos consorciados no que respeita à coordenação das suas atividades.

Uma característica importante dos consórcios de empresas concessionários de direitos de E&P e que os distingue dos demais consórcios (art. 278, § 1º, da Lei das S.A.) é a imposição da responsabilidade solidária entre as concessionárias, por força do disposto no art. 38, II, da Lei do Petróleo.

Deve-se ressaltar também que, nos termos do inciso V do art. 279 da Lei das S. A., do contrato de consórcio deverão constar normas sobre o recebimento de receitas e partilha de resultados. Ao interpretar este dispositivo, Alberto Xavier admite a possibilidade de que "a divisão das vantagens do contrato principal não se faça rigorosamente com base na proporção das obrigações assumidas perante o terceiro, mas em proporções desiguais, decorrentes de ajustes internos, que visam redistribuir, em momento posterior, os resultados individualmente auferidos, conferindo vantagens especiais a consorciado ou consorciados em razão de fatores, tais como a captação do cliente, o trabalho de coordenação, etc."50. Certo é, porém, que eventuais "ajustes internos" não são oponíveis ao fisco, e assim, a partilha de resultados que estiver em dissonância com as quotas partes de cada sociedade, na forma definida no contrato de consórcio e no contrato principal (o contrato de concessão), resultará em fato gerador de tributo.

Outro ponto que pode gerar controvérsia diz respeito ao fato de a lei exigir que o consórcio tenha endereço e foro (art. 279, III, da Lei das S.A.), o que para alguns autores significa que o consórcio pode ser demandado em juízo51. Analisando esse dispositivo, Agnes Pinto Borges (2004) vai mais além ao afirmar que "o contrato consorcial deverá também estabelecer o endereço do consórcio e o foro para discussão das demandas seja entre os consorciados seja entre os consorciados e terceiros". A prevalecer esta interpretação, a instituição da arbitragem para a solução dos eventuais conflitos entre as consorciadas poderá ser obstada por uma das partes, dada à incompatibilidade entre a cláusula de eleição de foro e a cláusula compromissória52.

O art. 279, III, da Lei das S.A., estabelece ainda que do contrato deverá constar a duração do consórcio. O caráter acessório ou instrumental do contrato de consórcio em relação ao contrato de concessão impõe que a duração daquele subordine-se à existência deste. Assim, conclui-se que o consórcio tem vigência por tempo determinável, qual seja, o da duração da fase de exploração (art. 37, I, da Lei do Petróleo), que tipicamente pode estender-se por um período variável entre um e nove anos, e em caso de êxito (art. 26 da Lei do Petróleo), acrescida da duração da fase de produção, que nos termos do contrato de concessão, pode estender-se por vinte e sete anos (prorrogáveis)53.

Em que pese à natureza fiduciária do relacionamento54, ao dever de cooperação entre as partes e ao fato de, em alguns casos, a busca de novas tecnologias representar uma das principais motivações para a constituição de joint ventures, as restrições à difusão de informações proprietárias e à disponibilização de dados sensíveis às empresas parceiras, têm sido apontadas como características negativas desta modalidade associativa55. Com efeito, a natureza de aliança horizontal, que se caracteriza pela reunião de empresas concorrentes, limita a veiculação de conhecimento entre as partes. Nessa linha, o JOA contém dispositivo que exime as empresas da obrigação de divulgar sua tecnologia proprietária às demais consorciadas. Como, entretanto, a utilização da melhor técnica disponível, por um lado, é do interesse de todas as partes, e por outro, em geral implica a divulgação de segredos industriais e/ou comerciais às empresas parceiras, uma possível solução é a celebração de um acordo de troca ou de transferência de tecnologia entre as consorciadas.

Na vigência do contrato de concessão, os concessionários podem celebrar com terceiros, acordos de cessão de direitos de exploração e produção. Tais acordos contêm os termos e as condições mediante as quais o concessionário cederá parte (Farmin/Farmout56 ou Participation Agreements) ou a totalidade (Farmin/Farmout Agreements) de seus direitos, correspondentes a um determinado percentual de sua participação no bloco de exploração ou de produção de petróleo. Nessas situações, tipicamente, o cessionário adere ao JOA celebrado pelas partes que constituíram originalmente a joint venture57.

A Figura 5 mostra, esquematicamente, o encadeamento dos principais contratos no contexto das parcerias, distinguindo-se a aquisição originária dos direitos de E&P, que se verifica nas licitações promovidas pela ANP, e a aquisição derivada, concretizada por meio dos processos de cessão de direitos (farmin/farmout).

Figura 5 – Seqüência Típica dos Principais Contratos nas Parcerias de E&P

Outra modalidade de negócios praticada com freqüência pelas empresas de petróleo consiste na troca de ativos, que podem incluir, entre outros, os direitos de exploração e produção de petróleo de determinadas áreas. Essas transações são formalizadas por meio dos chamados Swap Agreements58.

De acordo com a vontade das partes, o acordo poderá prever que a cessão de direitos se dê livremente, sem necessidade de consulta às demais consorciadas (free transfer). Alternativamente, a prática internacional contempla ainda a possibilidade da adoção pelas partes de uma das seguintes alternativas: (i) preferential rights – de acordo com este mecanismo, as demais consorciadas podem exercer seu direito de preferência, igualando a melhor proposta oferecida por terceiros; (ii) right of first negotiation – neste caso, o cedente deve inicialmente dar oportunidade às demais consorciadas de formular propostas de aquisição dos direitos, para, a seguir, buscar no mercado ofertas superiores.

Em geral, o pagamento pela cessão parcial de direitos se dá mediante o compromisso da empresa cessionária de arcar com as despesas imputáveis à cedente na condução de um determinado programa de trabalho (carried work program), que normalmente compreende a perfuração de poços e a execução de levantamentos sísmicos.

A prática internacional comporta inúmeras possibilidades, de acordo com as especificidades do negócio, os interesses envolvidos e a criatividade das partes. Assim, por exemplo, este programa de trabalho pode ser total ou parcialmente suportado pelo cessionário, as despesas podem ser não-reembolsáveis ou, em caso de descoberta comercial, total ou parcialmente reembolsáveis59, sujeitas ou não a um valor-teto (cap)60. O acordo pode ainda prever a responsabilidade do cessionário pelo pagamento de outras despesas, como por exemplo, a relativa à ocupação ou retenção de área (rentals)61. Normalmente, o programa de trabalho compreende somente atividades exploratórias, entretanto, em alguns casos inclui atividades da etapa de desenvolvimento da produção.

O acordo de cessão de direitos pode também contemplar o reembolso pelos custos incorridos pelo cedente na concessão até a data da cessão (reimbursement for sunk costs), bem como o pagamento de um determinado valor monetário a título de bônus de descoberta comercial ou bônus de produção62.

Nos casos de cessão total de direitos, são comuns ainda o pagamento por parte do cessionário de um valor correspondente a um determinado percentual da receita bruta da produção (overriding royalties) ou da receita líquida da produção (net profit interest).

O JOA estabelece ainda que, a partir do início da produção de petróleo ou gás natural, cada consorciada terá o direito e a obrigação de assumir a parcela a ela correspondente (entitlement). Nessa linha, o acordo prevê a negociação e a celebração do Lifting ou Offtake Agreement e do Gas Balancing Agreement, que regem a retirada ordenada da produção de petróleo e gás natural, respectivamente.

4.2. Parcerias Societárias

Nos termos do Edital de Licitações para a Outorga dos Contratos de Concessão, o grupo de empresas vencedoras, em vez de celebrar um contrato de consórcio, poderá delegar a assinatura do contrato de concessão para uma outra empresa, na qual as participações proporcionais das empresas do grupo vencedor deverão ser idênticas às participações definidas no envelope padrão de apresentação de ofertas. Dessa forma, é facultado ao grupo de empresas vencedoras, a constituição de um consórcio (non corporate joint venture ou joint venture contratual) ou de uma empresa (corporate joint venture ou joint venture societária) para a execução das atividades de exploração, desenvolvimento e produção de petróleo e gás natural.

Caso opte por esta última alternativa, o grupo vencedor deverá constituir uma sociedade empresária (art. 983 do Código Civil), escolhendo a forma de uma sociedade limitada ou uma sociedade anônima. Excluem-se, neste caso, as alternativas da constituição de uma sociedade em nome coletivo e de uma sociedade em comandita (simples ou por ações) pelo fato de que os sócios deverão, necessariamente, ser as empresas que venceram a licitação (art. 37, II da Lei do Petróleo).

Todavia, em razão da estrutura mais rígida da joint venture societária em comparação com a contratual, o que implica um grau de compromisso maior entre as partes envolvidas63, aliada à faculdade das partes de escolher a modalidade associativa que mais lhes convêm, o consórcio é a alternativa mais freqüentemente adotada pelas empresas para a condução das atividades de E&P.

4.3. Parcerias Operacionais Obrigatórias: Unitização

O processo de unitização, referido no art. 27 da Lei do Petróleo como individualização da produção, tem lugar quando uma jazida de petróleo ou gás natural se estende por dois ou mais blocos contíguos, cujos direitos de exploração e produção pertencem a concessionários diferentes64.

Nos estágios iniciais do segmento de exploração e produção da indústria do petróleo prevalecia o conceito conhecido como “regra da captura” (rule of capture), segundo a qual, se alguém extrai petróleo a partir de um poço situado na área em que detém o direito de produção a ele será conferida a propriedade desse petróleo, mesmo que a projeção em superfície do reservatório do qual se originou o petróleo estenda-se além dos limites dessa área65.

Tornou-se logo evidente, entretanto, que a prática da regra da captura implica, na maior parte dos casos, a produção predatória de petróleo, assim compreendida aquela que visa tão-somente à minimização do tempo de retorno dos investimentos, e que, por esta razão, tem como conseqüência a perfuração excessiva de poços próximos aos limites dos blocos e o esgotamento precoce da jazida.

Nesse contexto, como contraponto ao instituto da regra da captura, desenvolveu-se na indústria do petróleo o conceito de unitização (unitization), segundo o qual, na hipótese de uma jazida estender-se por mais de um bloco, as correspondentes atividades de desenvolvimento e de produção devem ser realizadas conjuntamente pelas empresas detentoras dos direitos de exploração e produção de cada um desses blocos vizinhos.

Trata-se, assim, de uma modalidade atípica de parceria empresarial, que constitui exceção ao princípio da autonomia da vontade, por se originar não da affectio societatis, como ocorre em regra, mas sim de um fator que escapa ao alcance da livre escolha das partes: a celebração de um acordo de unitização, condição imposta pela lei para que os concessionários dos blocos adjacentes possam conduzir as atividades de desenvolvimento e produção da jazida comum.

Embora não previsto expressamente na Lei do Petróleo, nos regulamentos (portarias e resoluções) da ANP, nem no contrato de concessão, é de todo recomendável que as concessionárias envolvidas no processo de unitização formalizem esta parceria empresarial, de acordo com uma das alternativas estabelecidas no ordenamento jurídico brasileiro, constituindo um consórcio ou uma sociedade empresária66, sob pena da possibilidade de se caracterizar uma sociedade em comum (artigos 986 a 990 do Código Civil), e em conseqüência, a responsabilidade solidária e ilimitada das partes, bem como a sujeição ao regime de tributação das pessoas jurídicas (art. 146, § 1º do RIR/99). A propósito, Eduardo Goulart Pimenta salienta que “todo contrato de parceria empresarial atípico é uma modalidade de sociedade em comum, pois em ambas as hipóteses estão presentes a finalidade ou empreendimento comum, a contribuição recíproca entre os sócios e os diferentes pólos de direitos e obrigações, caracteres essenciais dos contratos plurilaterais em geral”67.

5. Alianças Verticais no Setor de E&P

As alianças verticais são formas associativas de natureza contratual caracterizadas pela existência de dois pólos: um representado pelo concessionário dos direitos de E&P e outro, pelo prestador de serviços ou pela instituição financeira. Note-se, ainda, que um ou ambos os pólos da aliança podem também estruturar-se na forma de uma aliança horizontal ou vertical, societária ou contratual.

As alianças verticais compreendem duas principais modalidades: os contratos de serviço com cláusula de risco e as parcerias financeiras. O elemento que distingue uma da outra diz respeito à gestão do empreendimento. Na sistemática dos contratos de serviço com cláusula de risco, a administração do empreendimento é atribuição da empresa contratada para a prestação dos serviços, cabendo à concessionária o papel de fiscalizar o cumprimento do acordo. Alternativamente, nas parcerias financeiras, a gerência do empreendimento é de responsabilidade da concessionária, enquanto a instituição financeira exerce, inversamente, a função de fiscalização.

5.1. Contratos de Serviço com Cláusula de Risco

A diferença fundamental entre os Contratos de Serviço com Cláusula de Risco (CSCR) e os Contratos de Serviço convencionais está no fato de que nos primeiros a remuneração da empresa prestadora do serviço é proporcional aos lucros da titular dos direitos de E&P, ao passo que nestes últimos a prestadora do serviço receberá da concessionária o que for pactuado, independentemente do êxito do empreendimento.

Entre os CSCR há que se distinguir ainda duas espécies: os que se iniciam com um projeto de exploração que, em caso de êxito, adentram na fase de produção, e aqueles que têm por objeto a revitalização de campos maduros. Na sistemática dessa segunda modalidade, a empresa prestadora do serviço é remunerada pela concessionária com um percentual da produção excedente a uma curva-base, conforme acordado previamente pelas partes.

Nos dois casos, o programa de trabalho e os correspondentes investimentos são definidos pela prestadora de serviços, o que a caracteriza como a gestora do empreendimento. Como, todavia, a Lei do Petróleo atribui ao concessionário a exclusividade da gestão das atividades de E&P no bloco objeto da concessão, conclui-se pela incompatibilidade entre o conceito dos CSCR e o regime em vigor no País.

A propósito, vale lembrar que em 1976, foram adotados no Brasil os contratos de prestação de serviços para exploração de petróleo, com cláusula de risco, conhecidos simplesmente como “contratos de risco”. Os “contratos de risco” constituíam-se em contratos de adesão, mediante os quais empresas ou consórcios brasileiros ou estrangeiros prestavam serviços de exploração à Petrobrás, executora do monopólio estatal do petróleo, nos termos da Lei no 2.004/53. Esses acordos previam que, em caso de êxito, a operação na fase de produção ficaria a cargo da Petrobrás e que as empresas teriam participação nos resultados68.

Com o advento da Constituição Federal de 1988, foi estabelecida a proibição à celebração de novos contratos de risco (art. 177, § 1º), ressalvados aqueles em vigor na data de sua promulgação (ADCT, art. 45, parágrafo único). Na mesma linha, os direitos de terceiros adquiridos mediante esses contratos foram ratificados por meio do art. 80 da Lei do Petróleo.

5.2. Parcerias Financeiras

Analogamente à diferenciação que se faz entre os contratos de prestação de serviço com cláusula de risco e os acordos de prestação de serviço convencionais, as parcerias financeiras e os contratos de financiamento convencionais se distinguem em função da assunção ou não dos riscos do empreendimento de E&P por parte da instituição financeira.

5.2.1. Projetos Estruturados: Project Finance

Os projetos estruturados, ou project finance, diferentemente dos empréstimos corporativos, destinam-se a financiar projetos específicos, através dos quais o pagamento da dívida é garantido pelo fluxo de caixa a ser gerado pelo empreendimento, evitando a obrigação de oferecimento de garantias reais . De acordo com Cláudio Augusto Bonomi e Oscar Malvessi, o project finance apresenta-se como uma solução para os casos em que as empresas buscam formas de financiamento que permitam a mitigação de, ao menos, parte do risco do negócio, uma vez que os credores repartem os riscos do negócio com os devedores. Com a contratação de financiamentos através da estrutura de project finance, seus balanços patrimoniais e os balanços patrimoniais de outras sociedades que prestam garantias não são onerados por esse endividamento70.

Na formatação de um project finance, a criação de uma sociedade de propósito específico (SPE) encarregada de obter os recursos necessários para a implantação do projeto cumpre duas funções: (i) a segregação dos riscos do projeto em uma única entidade (com a segregação, o único risco assumido pelos investidores é o relativo ao próprio projeto); (ii) o deslocamento do endividamento ocasionado pelo projeto para uma pessoa jurídica determinada, não contaminando, assim, o orçamento e o balanço das partes envolvidas71.

Segundo Carolina de O. Martins, em um project finance puro (non-recourse project finance), as obrigações assumidas são arcadas exclusivamente pelo projeto em si; entretanto, a prática tem demonstrado que, quase sempre, existem garantias paralelas, de natureza real (outorgada sobre um bem) ou de natureza pessoal (outorgada genericamente sobre um patrimônio), configurando o chamado limited recourse project finance72.

Em conclusão, o project finance presume maior risco para o financiador que, em contrapartida, exige remuneração maior73. Segundo Cristiane Perini Lucchesi, “os investidores internacionais ainda consideram bastante arriscada a estruturação de operações de financiamento de projetos no Brasil e, de modo geral, nos demais países da América Latina, muito embora o percentual de retorno financeiro anual proporcionado por projetos conduzidos nesses países (que podem variar de 15% a 20%) seja bastante superior ao percentual apurado em países desenvolvidos (que alcança, no máximo, 10%)”74.

Vale ressaltar, ainda, que a norma contábil norte-americana (US GAAP) impõe algumas restrições importantes à formatação dos project finance. Nessa linha, para que um investimento seja considerado off balance sheet (fora do balanço), o US GAAP faz uma série de exigências de forma a caracterizar que o empreendimento não foi constituído pela SPE para atender exclusivamente uma companhia. As principais regras contábeis do US GAAP são: o ativo não tem de ser obrigatoriamente vendido pela SPE para a empresa ao fim do contrato; se houver venda, ela terá de ser feita através de preço de mercado; o prazo do contrato entre a SPE e a empresa não pode ser superior a 75% da vida útil do empreendimento e o dinheiro pago pela utilização do ativo, ao longo do contrato, não pode ser superior a 90% do seu valor75.

Uma preocupação de natureza ética envolve esta modalidade de operação de financiamento. Com efeito, segundo Jeanine Gama Sá, “a estrutura de project finance também tem sido utilizada com a intenção de mitigar o risco soberano de determinados países (em caso de Estados que não detenham credibilidade suficiente na sociedade internacional, por exemplo), contornar bloqueios econômicos fundados em motivos políticos, culturais ou étnicos e, até mesmo, burlar determinações religiosas, como a proibição de cobrança de juros nos países fundamentalistas islâmicos. Nesses casos, os empreendimentos podem ser viabilizados mediante a constituição da empresa responsável pelo projeto em países vizinhos ou em paraísos fiscais” (sic)76.

5.2.2. Sociedades em Conta de Participação

Na visão de parte da doutrina, a sociedade em conta de participação (SCP) assemelha-se ao consórcio pelo fato de ambos propiciarem a parceria empresarial, isto é, a cooperação entre empresas77.

A SCP é regida pelos artigos 991 a 996 do Código Civil. A exemplo do consórcio, sua principal característica é a ausência de personalidade jurídica, o que evidencia seu caráter de modalidade associativa de natureza contratual. Por outro lado, enquanto o consórcio é regido pelo principio da publicidade, a SCP não necessita ter seu ato constitutivo levado a registro78.

Diferentemente do consórcio, a SCP é formada por dois tipos de sócios: o ostensivo e o participante (ou oculto), sendo que, nos termos do art. 991 do nCC, “a atividade constitutiva do objeto social é exercida unicamente pelo sócio ostensivo, em seu nome individual e sob sua própria e exclusiva responsabilidade, participando os demais dos resultados correspondentes”. De acordo com o parágrafo único do art. 991, “obriga-se perante terceiro tão-somente o sócio ostensivo; e, exclusivamente perante este, o sócio participante, nos termos do contrato social”.

O caráter de aliança vertical da SCP é evidenciado pelo fato de que a gestão do empreendimento compete exclusivamente ao sócio ostensivo. Com efeito, o sócio oculto não participa da administração da sociedade em conta de participação, conferindo-lhe a lei, porém, o direito de fiscalização, com a ressalva de que não poderá tomar parte nas relações do sócio ostensivo com terceiros, sob pena de responder solidariamente com estes nas obrigações em que intervier, conforme o art. 993, parágrafo único, do Código Civil79. Outra diferença importante entre o consórcio e a SCP diz respeito ao fato de que a falência do sócio ostensivo acarreta a dissolução da sociedade (§ 2º do art. 994 do nCC), enquanto que a falência de uma consorciada não se estende às demais, subsistindo o consórcio com as outras contratantes (§ 2º do art. 278 da Lei das S.A.).

Nesse contexto, ao analisar as diferenças entre o consórcio e a SCP, Fábio Konder Comparato assinala que “a conta de participação apresenta outras características que podem se revelar inconvenientes para a realização do objetivo de colaboração entre empresas já atuantes num mesmo setor econômico: de um lado, a posição oculta ou anônima de um ou alguns dos sócios; de outro, a responsabilidade exclusiva do sócio ostensivo perante terceiros”80.

A par da tradicional comparação que se faz entre o consórcio e a sociedade em conta de participação, é interessante notar que, na realidade, tanto do ponto de vista da lógica empresarial que rege o fenômeno da associação de empresas, como da natureza jurídica de tais institutos, a SCP assemelha-se muito mais ao project finance, podendo-se afirmar até que, em sua essência, eles constituem uma única espécie de parceria financeira. Nessa linha, para Fábio Ulhoa Coelho, a SCP constitui um contrato de investimento comum81, enquanto Denis Donoso a caracteriza como um método alternativo de investimento82 - mais acertadamente - já que o investidor, ao participar dos resultados, compartilha com o sócio ostensivo os riscos e as recompensas do empreendimento, exatamente como ocorre na modalidade project finance. Nessa linha de raciocínio, o financiador (investidor) do project finance corresponde ao sócio participante (oculto) da SCP e o financiado, por seu turno, apresenta equivalência em relação ao sócio ostensivo83.

Ademais, vale notar que todas as características da SCP, listadas na síntese elaborada por Carlos Guimarães Almeida com base no Direito Comparado e no Direito Brasileiro, aplicam-se igualmente ao instituto do project finance: “a) sociedade ad intra, sem relações jurídicas com terceiros; b) não tem firma nem denominação social; c) não tem sede ou domicílio especial; d) não tem capital nem patrimônio social; e) não está sujeita às formalidades prescritas para outras sociedade comerciais; f) a publicidade sobre sua existência não a desnatura; g) o caráter oculto não desaparece se um sócio participante age como mandatário do sócio ostensivo sem revelar a sua condição de sócio; h) não tem legitimatio ad causam nem ad processum para estar em juízo; i) não pode ser declarada falida, somente o sócio ostensivo pode incorrer em falência; j) sua liquidação resume-se a uma simples prestação de contas, amigável ou judicial”84.

Vale destacar, por fim, que a despeito da ausência de personalidade jurídica, as sociedades em conta de participação são equiparadas às pessoas jurídicas para os efeitos da legislação do imposto de renda (art. 7º do Decreto-lei nº 2.303/1986 e art. 148 do Decreto nº 3.000/1999).

6. Conclusão

Os mecanismos de conjugação de esforços na forma de associação de empresas com vistas à execução de empreendimentos conjuntos verificam-se mundialmente e com elevada freqüência no setor de E&P. No processo de escolha da estrutura contratual mais adequada a cada caso concreto, as partes devem levar em conta a natureza da relação econômica entre as empresas e a legislação aplicável às atividades que serão objeto da parceria empresarial.

Nessa linha, ao definir claramente o vínculo entre as partes, bem como os respectivos direitos e obrigações, o contrato constituirá um importante instrumento para se atingir o melhor resultado econômico possível. Dessa forma, conclui-se que a definição do modelo associativo mais adequado para cada situação pode contribuir decisivamente para o sucesso do empreendimento, prevenindo situações de conflito entre as empresas parceiras.

Por fim, a relevância dessa análise é realçada ainda em face da constatação de que as parcerias empresariais de E&P podem estender-se por períodos de um ou dois anos, como ocorre em campanhas exploratórias de curta duração, até a ordem de trinta anos ou mais, nos casos de campos de petróleo com expressivos volumes recuperáveis.

Nessa linha, as condições de ordem econômica, regulatória e operacional, assim como outros aspectos específicos de cada situação concreta, certamente levarão as partes a conceber variações nos modelos aqui discutidos e, até mesmo novos padrões de parcerias empresariais de E&P.

_____________________

1 Publicado originalmente na Revista de Direito Empresarial, Curitiba, n. 7, jul./dez. 2007.

2 Forgioni, P. Os fundamentos do antitruste. São Paulo: RT, 2ª ed., 2004, p. 467.

3 Santos, R. R. M. A concentração empresarial. Caracterização das operações de concentração. Jus Navigandi, Teresina, a. 10, n. 989, 17 mar. 2006. Disponível em:

4 Forgioni, P. Os fundamentos do antitruste. São Paulo: RT, 2ª ed., 2004, p. 467.

5 Santos, R. R. M. A concentração empresarial. Caracterização das operações de concentração. Jus Navigandi, Teresina, a. 10, n. 989, 17 mar. 2006. Disponível em:

6 Na realidade, a subordinação de interesses de uma sociedade aos de outra, ou do grupo pode, eventualmente, vir a configurar infração da ordem econômica se, por exemplo, resultar em dificuldades à constituição, ao funcionamento ou ao desenvolvimento de empresa concorrente ou se impedir o acesso de concorrente às fontes de insumo, matérias-primas, equipamentos ou tecnologia, bem como aos canais de distribuição, nos termos dos incisos V, VI, XII e XIII do art. 21 da Lei nº 8.884/94.

7 Almeida, J. G. A., Abraham, M. Estruturas empresariais. Petrobras – Universidade Corporativa, 2001.

8 Alguns países, como por exemplo, Austrália, França, Holanda, Espanha, Reino Unido, Estados Unidos e México permitem, sob determinadas condições, a consolidação das receitas tributáveis e das despesas dedutíveis de todas as empresas do grupo econômico (group taxation). O sistema do group taxation não é adotado em países como o Brasil, Canadá China, Alemanha, Índia, Itália, Japão e Rússia (apud Park, J. J., World Legal Systems & Contracts for Oil & Gas, CWC, London, 2004).

9 Leães, L. G. B. Direito Comercial, São Paulo: J. Buchatsky, 1976, p. 131.

10 Art 6º, XIII, da Lei do Petróleo - Bloco: parte de uma bacia sedimentar, formada por um prisma vertical de profundidade indeterminada, com superfície poligonal definida pelas coordenadas geográficas de seus vértices, onde são desenvolvidas atividades de exploração ou produção de petróleo e gás natural.

11 A ANP adota a seguinte classificação nos Editais de Licitações: água rasa – inferior a

12 Marco Aurélio Gumieri Valério, ao analisar a formação de joint ventures no contexto geral da economia, destaca que a motivação para cada uma das contratantes não é, necessariamente, a mesma. Assim, enquanto uma empresa pode estar visando lucro, outra poderá estar em busca de novas tecnologias, ou procurando garantir presença num determinado mercado (Valério, M. A. G. Cláusula compromissória nos contratos de joint venture. Jus Navigandi, Teresina, ano 7, n. 66, jun. 2003. Disponível em:

13 Martins, E. M. O. Parcerias empresariais e joint ventures. Magistra, Rivista di Legge, 2002.

14 Um exemplo em que coexistiam essas duas espécies de alianças verificava-se no instituto previsto no art. 317 do Código Comercial (sociedade de capital e indústria). Neste caso, do ponto de vista dos sócios que contribuíam com sua atividade caracterizava-se uma non-equity joint venture, ao passo que em relação aos sócios que entravam com o capital configurava-se uma equity joint venture. A sociedade de capital e indústria, entretanto, não foi prevista no novo Código Civil, deixando, portanto, de existir no ordenamento jurídico brasileiro.

15 Nobre, A. Consórcio de empresas. Falta de personalidade jurídica. Impossibilidade de ser proprietário de bens. Revista Forense, vol. 300, 1987, p. 382.

16 Xavier, A. Consórcio: natureza jurídica e regime tributário. Revista Dialética de Direito Tributário nº 64, 2001, p. 18.

17 A IN SFR nº 105, de 19 de outubro de 1984, instituiu a obrigação de se inscreverem no Cadastro Geral de Contribuintes (CGC) os consórcios constituídos na forma dos artigos 278 e 279 da Lei nº 6.405/76 e que paguem rendimentos sujeitos à retenção na fonte ou que aufiram rendimentos em decorrência de suas atividades.

18 Xavier, A. Consórcio: natureza jurídica e regime tributário. Revista Dialética de Direito Tributário nº 64, 2001, p. 23.

19 Xavier, A. Consórcio: natureza jurídica e regime tributário. Revista Dialética de Direito Tributário nº 64, 2001, p. 25.

20 Xavier, A. Consórcio: natureza jurídica e regime tributário. Revista Dialética de Direito Tributário nº 64, 2001, p. 26.

21 O fornecimento de recursos (bens e serviços) ao consórcio por consorciada não-operadora somente deve ocorre em situações especiais, sob pena de caracterizar-se hipótese de simulação.

22 Bueno, A. B. O consórcio na indústria do petróleo, in Pires, Paulo Valois (org.). Temas de direito do petróleo e do gás natural, Lumen Juris, 2002, p. 12.

23 Um estudo detalhado das associações consorciais, que inclui classificações baseadas em outros critérios, pode ser encontrado no estudo realizado por Tarrega, M. C. V. B. Associações consorciais. Manole, 2004.

24 Nos termos do edital, a empresa operadora deverá deter, no mínimo, 30% de participação e cada não-operadora, no mínimo, 5%. Assim, em tese, são possíveis grupos de até quinze empresas. Na grande maioria dos casos, entretanto, os grupos são constituídos por duas a quatro empresas.

25 Quando aplicável, são celebrados os Joint Study and Bidding Agreements (JSBA).

26 O consórcio de E&P pode ter origem ainda quando a empresa concessionária cede parte de seus direitos sobre um determinado bloco para outra empresa, nos termos do art. 29 da Lei do Petróleo. Este processo de aquisição derivada de direitos de E&P é referido internacionalmente como farmout (do ponto de vista do cedente) ou farmin (do ponto de vista do cessionário).

27 Mello, M. O. e Andrade, C. C. B. A Arbitragem nos contratos comerciais e petrolíferos internacionais, in A arbitragem na era da globalização. Garcez, J. M. R. (Coord.), Forense, Rio de Janeiro, 1997, p. 160.

28 Xavier, A. Consórcio: natureza jurídica e regime tributário. Revista Dialética de Direito Tributário nº 64, 2001, p. 8-9.

29 Dentre os diversos modelos existentes, as discussões conduzidas neste estudo tomaram por base a minuta elaborada pela AIPN (Association of Internacional Petroleum Negotiators), em colaboração com a ACCA (American Corporate Counsel Association), disponível em Derman, A. B. Model Form International Operating Agreement – An analysis and interpretation of the 1995 Form, Section of Natural Resources, Energy, and Environmental Law, Monograph Series Number 23, American Bar Association, 1997.

30 A reunião do OPCOM é referida como OCM (operating committee meeting).

31 Analogamente ao OCR e à OCM, têm-se o TCR (technical subcommittee representative) e a TCM (technical subcommittee meeting), bem como o FCR (financial subcommittee representative) e a FCM (financial subcommittee meeting).

32 Nos termos do JOA, ressalvado seus limites de competência, a empresa-líder do consórcio (operadora) tem por atribuição a execução das decisões do OPCOM.

33 De acordo com o contrato de concessão, “afiliada” significa qualquer pessoa jurídica que, direta ou indiretamente controle ou seja controlada societariamente por outra pessoa física ou jurídica ou que seja controlada, direta ou indiretamente, pela mesma pessoa física ou jurídica.

34 Em relação aos consórcios controlados conjuntamente por empresas públicas ou sociedades de economia mista, bem como suas controladas, e por empresas privadas, José Luiz Bulhões Pedreira conclui que “a aquisição de bens e demais contratações do consórcio não estarão sujeitas à legislação sobre licitações de entidades do setor público” (Pedreira, J. L. B., Parecer dado às companhias Suzano de Papel e Celulose, UNIPAR – União de Indústrias Petroquímicas S. A. e Petroquímica da Bahia S. A. apud Dias, R. B. Consórcio de Empresas, Petrobras, 1998, p. 45-46).

35 Hooton, M. E. Structuring and negotiating international joint ventures, Creighton Law Review, 1994, p. 1016 apud Ribeiro, M. R. S. Joint ventures internacionais in Marques C. L. e Araújo, N. (org). O novo direito internacional – Estudos em homenagem a Erik Jayme, Renovar, 2005, p. 432.

36 Dobkin, J. et al. International joint ventures, Longman, Washington, 1998, p. 2-11 apud Ribeiro, M. R. S. Joint ventures internacionais in Marques C. L. e Araújo, N. (org). O novo direito internacional – Estudos em homenagem a Erik Jayme, Renovar, 2005, p. 433.

37 Para as operações da etapa de desenvolvimento das demais operações da fase de produção, o JOA prevê como regra geral, que as partes devem negociar em boa-fé, esforçando-se para alcançar as decisões em prazos que não comprometam a eficiências das operações.

38 As operações conduzidas por todas as consorciadas são referidas como operações conjuntas (joint operations).

39 Derman, A. B. Model Form International Operating Agreement – An analysis and interpretation of the 1995 Form, Section of Natural Resources, Energy, and Environmental Law, Monograph Series Number 23, American Bar Association, 1997, p. 45. Cada acordo contém uma lista exaustiva de operações que podem ser conduzidas em regime de exclusividade. Dentre tais operações, normalmente incluem-se as seguintes: perfuração, teste, aprofundamento, desvio (sidetracking) e aparelhamento para a produção (completação) de poços exploratórios (inclusive poços de avaliação de descobertas), e a declaração de comercialidade de descoberta.

40 Murphy, S. The operators’ limitation of liability under the 1995 AIPN model form international operating agreement – Have we gone too far? AIPN Advisor, nº 213, p. 3-13, 2001.

41 Conforme o acordo entre as partes, o senior supervisory personnel corresponde ao nível funcional equivalente ou superior: (i) ao supervisor de campo; (ii) ao gerente das instalações, ou; (iii) ao gerente residente. Tipicamente, a empresa operadora, a fim de limitar sua exposição, optará pela alternativa (iii), de modo que somente poderá ser responsabilizada pela ação ou omissão de seus gerentes superiores. No outro extremo, as não-operadoras, para resguardar seus interesses, procurarão fazer com que a negociação se encaminhe para a escolha do nível gerencial inferior (i). Em qualquer hipótese, a responsabilidade do operador nos casos de danos ambientais, danos indiretos, lucros cessantes e indenizações de caráter punitivo (punitive damages) é limitada ao correspondente a seu percentual de participação na parceria.

42 Os custos indiretos são definidos como aqueles incorridos pela operadora e suas afiliadas no suporte às operações do consórcio, mas que, por incidirem também sobre diversos outros empreendimentos da operadora, a identificação da parcela correspondente a cada projeto torna-se, na prática, extremamente subjetiva. Exemplos de tais custos são aqueles relativos à alta administração e às áreas corporativas da empresa.

43 Alternativamente, a operadora pode efetuar o pagamento aos fornecedores com recursos próprios e, posteriormente, cobrar as parcelas relativas às demais consorciadas acrescidas de juros calculados segundo uma taxa (agreed interest rate) previamente acordada entre as partes (funding by operator).

44 Ver, a respeito, IASB – International Accounting Standards Board, IAS-31, item 48: Transactions between a venturer and a joint venture, 2003, e SIC-13: Jointly controlled entities – non-monetary contributions by venturers, 1998.

45 Acerca do fornecimento de materiais da operadora ao consórcio (transfer from warehouse to joint account) - e, por extensão, da prestação de serviços próprios (que não os serviços típicos de operadora, listados no anexo do JOA que regula os procedimentos contábeis da parceria: Accounting Procedure) e do repasse de contratos mantidos com terceiros - a valores de mercado, ver Jennings, D. R, Feiten, J. B., Brock, H. R. Petroleum accounting – Principles, procedures & issues. Professional Development Institute,

46 Outros dispositivos da legislação brasileira a serem levados em conta na análise da questão em tela são listados a seguir: art. 245 da Lei nº 6.404/76; art. 9º, I, “g” e V, da Lei nº 6.385/76; e arts. 20, I, e 21, XII e XVIII, da Lei nº 8.884/94.

47 Acerca das regras aplicáveis às Demonstrações Contábeis elaboradas pelo Consórcio de Empresas, ver o item 10.30.3. da NBC T 10.20.

48 O atendimento a um pedido de fundos não retira da parte o direito de contestar a prestação de contas que será posteriormente efetuada pela operadora.

49 Xavier, A. Consórcio: natureza jurídica e regime tributário. Revista Dialética de Direito Tributário nº 64, 2001, p. 8.

50 Xavier, A. Consórcio: natureza jurídica e regime tributário. Revista Dialética de Direito Tributário nº 64, 2001, p. 10.

51 Nobre, A. Consórcio de empresas. Falta de personalidade jurídica. Impossibilidade de ser proprietário de bens. Revista Forense, vol. 300, 1987, p. 382.

52 Tiburcio, C. e Medeiros, S. Arbitragem na indústria do petróleo no direito drasileiro in Ribeiro, M. R. S. (coord.), Estudos e pareceres – direito do petróleo e gás, Renovar, 2005, p. 632 – 634.

53 Sergio Le Pera ressalta o caráter ad hoc da joint venture, “qual seja, estar destinada basicamente a um projeto, sem com isto ser de breve duração e sim de duração limitada” (Le Pera, S. Joint Venture y Sociedad: acuerdos de coparticipación empresaria, Astrea, Buenos Aires, 1984, p. 74-79 apud Ribeiro, M. R. S. Joint ventures internacionais in Marques C. L. e Araújo, N. (org). O novo direito internacional – Estudos em homenagem a Erik Jayme, Renovar, 2005, p. 437).

54 Le Pera, S. Joint Venture y Sociedad: acuerdos de coparticipación empresaria, Astrea, Buenos Aires, 1984, p. 74-79 apud Ribeiro, M. R. S. Joint ventures internacionais in Marques C. L. e Araújo, N. (org). O novo direito internacional – Estudos em homenagem a Erik Jayme, Renovar, 2005, p. 437.

55 Ribeiro, M. R. S. Joint ventures internacionais in Marques C. L. e Araújo, N. (org). O novo direito internacional – Estudos em homenagem a Erik Jayme, Renovar, 2005, p. 433.

56 Do ponto de vista do cessionário fala-se em farmin, enquanto que do cedente, em farmout.

57 Se originalmente houver apenas um concessionário, a joint venture se constituirá no momento da cessão parcial de direitos.

58 Bucheb, J. A. A arbitragem na indústria do petróleo. Revista de Direito Público da Economia – RDPE, Belo Horizonte, n. 15, 2006, p. 21.

59 A modalidade reembolsável equivale a uma operação de financiamento.

60 A adoção de um valor-teto (cap), normalmente, se dá nos caos em que a empresa cessionária não é a operadora. Atingido o cap, as despesas passam a ser suportadas pelas partes na proporção dos seus respectivos percentuais de participação (ground floor).

61 Art. 45, IV, da Lei do Petróleo.

62 O pagamento de um determinado valor monetário a título de bônus de produção se verifica quando a produção acumulada de petróleo ou gás natural atinge um patamar previamente acordado.

63 Basso, M. Joint ventures: manual prático das associações comerciais, 3ª ed. Livraria do Advogado, Porto Alegre, 2002, p. 46.

64 Bucheb, J. A. A Regulamentação das atividades de exploração e produção de petróleo e gás natural no Brasil. UERJ/FGEL. Tese de Doutorado, 2005, p. 204-342.

65 Ribeiro, M. R. S. Direito do petróleo: as joint ventures na indústria do petróleo. Renovar. 2ª ed., 2003, p. 185.

66 Caso se entenda que as partes do acordo de unitização (individualização da produção) devam ser os próprios concessionários dos blocos adjacentes, a parceria daí resultante somente poderá ser formalizada por meio de um consórcio, já que constituição de uma sociedade empresária caracterizaria a existência de uma pessoa jurídica distinta da dos sócios (as empresas concessionárias dos blocos adjacentes).

67 Pimenta, E. G. Joint ventures: contratos de parceria empresarial no direito brasileiro. São Paulo: Juarez de Oliveira, 2005, p. 81.

68 Menezello, Maria D’Assunção Costa. Comentários à Lei do Petróleo: Lei Federal nº 9.478, de 6-8-1997, Atlas, São Paulo, 2000, p. 36.

69 D'Almeida, A. L. Estruturação do project finance para o Campo de Petróleo de Marlim. XL Asamblea Anual de Consejo Latinoamericano de Escuelas de Administración – Santiago, Chile, outubro 2005.

70 Bonomi, C. A., Malvessi, O. Project finance no Brasil: fundamentos e estudo de casos. São Paulo: Atlas, 2002, p. 64.

71 Martins, C. O. Project finance na indústria do petróleo brasileira, in Ribeiro, M. R. S. (coord.), Estudos e pareceres – direito do petróleo e gás, Renovar, 2005, p. 459-460.

72 Martins, C. O. Project finance na indústria do petróleo brasileira, in Ribeiro, M. R. S. (coord.), Estudos e pareceres – direito do petróleo e gás, Renovar, 2005, p. 455-456.

73 D'Almeida, A. L. Estruturação do project finance para o Campo de Petróleo de Marlim. XL Asamblea Anual de Consejo Latinoamericano de Escuelas de Administración – Santiago, Chile, outubro 2005.

74 Lucchesi, C.P. Financiamento de projeto cai 17%. Valor Econômico, Rio de Janeiro, 17.9.2002. Caderno Finanças, p. C1.

75 Cordeiro, R. Nova fase para as SPEs. Brasil Energia, no 262, setembro 2002.

76 Sá, J. G. Breves comentários acerca das operações de project finance no setor de infra-estrutura: aspectos gerais e aplicabilidade no Brasil, in Ribeiro, M. R. S. (coord.), Estudos e pareceres – direito do petróleo e gás, Renovar, 2005, p. 479.

77 Borges, A. P. Parceria empresarial no direito brasileiro. São Paulo: Saraiva, 2004, p. 86.

78 Borges, A. P. Parceria empresarial no direito brasileiro. São Paulo: Saraiva, 2004, p. 85.

79 Donoso, D. Sociedade em conta de participação. Uma alternativa de investimento e de capitalização da empresa. Jus Navigandi, Teresina, a. 10, n. 894, 14 dez. 2005. Disponível em:

80 Comparato, F. K. Consórcio de Empresas, Revista Forense, v. 72, nº 256, 1976, p. 6.

81 Coelho, F. U. Curso de direito comercial. São Paulo: Saraiva, 1999, v. 2, p. 457.

82 Donoso, D. Sociedade em conta de participação. Uma alternativa de investimento e de capitalização da empresa. Jus Navigandi, Teresina, a. 10, n. 894, 14 dez. 2005. Disponível em:

83 As relações sócio ostensivo/sócio participante verificam-se também nos negócios formatados de acordo com as modalidades overriding royalties e net profit interest, mencionadas no item 4.1, acima, caracterizando-as, portanto, como espécies do gênero sociedade em conta de participação.

84 Almeida, C. G. A virtuosidade da sociedade em conta de participação. Revista Forense, Rio de Janeiro, v. 69, n. 244, 1973, p. 7-8 apud Ribeiro, M. R. S. Direito do petróleo: as joint ventures na indústria do petróleo. Renovar. 2ª ed., 2003, p. 408.

__________________

*Mestre