PERSE: controvérsias envolvendo o programa que reduziu a zero as alíquotas do IRPJ, CSLL, PIS e Cofins

É possível concluir que a lei 14.148/21 e sua posterior regulamentação pela Portaria ME 7.163 trouxeram, ao mesmo tempo, grandes oportunidades e incertezas às empresas.

sexta-feira, 12 de agosto de 2022

Atualizado às 07:41

A lei 14.148/21 estabeleceu ações emergenciais e temporárias destinadas ao setor de eventos para compensar os efeitos decorrentes das medidas de isolamento ou de quarentena realizadas para enfrentamento da pandemia da Covid-19. Nessa linha, foi instituído o Programa Emergencial de Retomada do Setor de Eventos (PERSE).

Dentre os vários incentivos criados no âmbito do PERSE, o que mais se destaca é a redução a zero da alíquota pelo prazo de 60 meses do Imposto de Renda Pessoa Jurídica (IRPJ), da Contribuição Social sobre o Lucro Líquido (CSLL) e do PIS/Cofins incidentes sobre o resultado auferido por empresas pertencentes a diversos setores.

No entanto, considerando que no Brasil até o passado é incerto, esse benefício fiscal já é objeto de grandes controvérsias sobre sua aplicabilidade. Diante desse cenário, é importante que as empresas conheçam tais discussões e saibam o caminho a percorrer para fazer jus a essa redução significativa da carga tributária.

Para auxiliar o contribuinte no entendimento desse tema, pretende-se responder algumas perguntas recorrentes sobre o PERSE. Nesse sentido, é importante começar do início.

O que é o PERSE?

O PERSE é um programa de recuperação econômica setorial desenvolvido para fazer frente aos efeitos decorrentes das medidas de isolamento realizadas para enfretamento da pandemia de Covid-19.

Seguindo essa linha, o PERSE autorizou o Poder Executivo a disponibilizar modalidades de renegociação de dívidas tributárias e não tributárias, incluídas aquelas para com o Fundo de Garantia do Tempo de Serviço (FGTS). No âmbito do PERSE, os contribuintes em dívida com o Fisco Federal foram agraciados com a possibilidade de quitação do débito mediante a aplicação de desconto de até 70% (setenta por cento) sobre o valor total da dívida e com prazo máximo para sua quitação de até 145 (cento e quarenta e cinco) meses.

Além disso, as pessoas jurídicas beneficiárias do PERSE que se enquadrem nos critérios do Programa Nacional de Apoio às Microempresas e Empresas de Pequeno Porte (PRONAMPE) serão contempladas em subprograma específico.

Na mesma linha, foram reduzidas a 0% (zero por cento) pelo prazo de 60 (sessenta) meses as alíquotas dos seguintes tributos incidentes sobre o resultado auferido pelas pessoas jurídicas contempladas pelo PERSE:

- Contribuição para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público (Contribuição PIS/PASEP);

- Contribuição para o Financiamento da Seguridade Social (COFINS);

- Contribuição Social sobre o Lucro Líquido (CSLL); e

- Imposto sobre a Renda das Pessoas Jurídicas (IRPJ).

Ou seja, as empresas contempladas pelo programa não irão pagar IRPJ, CSLL, PIS e Cofins pelos próximos 5 anos. Tendo em vista que o principal benefício consiste justamente na redução a zero das alíquotas do IRPJ, CSLL, PIS e COFINS, a partir de agora a análise será focada nas nuances que permeiam esse benefício.

Quando entra em vigor o PERSE?

Em relação à redução a zero das alíquotas do IRPJ, CSLL, PIS e Cofins, o PERSE entrou em vigor na data de 18 de março de 2022. Apesar da lei instituidora do PERSE ter sido publicada ainda no ano de 2021, a parte relativa à redução a zero das alíquotas do IRPJ, CSLL, PIS e COFINS inicialmente havia sido vetada pelo Presidente da República, sendo que o veto apenas foi derrubado em março de 2022.

Quem pode entrar no PERSE?

Essa é a grande questão controvertida em relação à possibilidade de aproveitamento da alíquota zero do IRPJ, CSLL, PIS e Cofins pelos próximos 60 meses. Conforme expressamente disposto na lei instituidora do PERSE, a definição dos setores contemplados pelo PERSE ficou sob a responsabilidade do Ministério da Economia. Nesse sentido, foi editada a Portaria ME 7.163 por meio da qual foram identificados os códigos da Classificação Nacional de Atividades Econômicas (CNAE) que se enquadram no PERSE.

A definição dos setores que podem usufruir desse benefício fiscal já é objeto de grande debate e deve ser analisada com detalhes. Para tanto, é necessário separar os setores contemplados pelo PERSE em dois grupos.

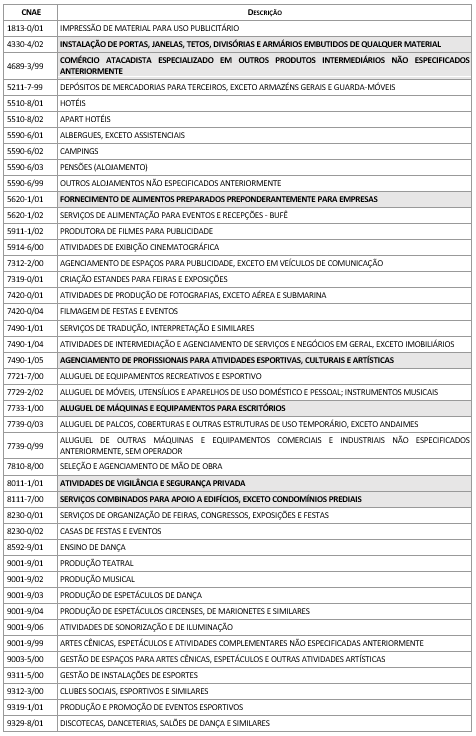

O primeiro grupo é integrado pelos setores que não necessitam, segundo as definições do Ministério da Economia de inscrição no CADASTUR. Os CNAEs contemplados são os seguintes:

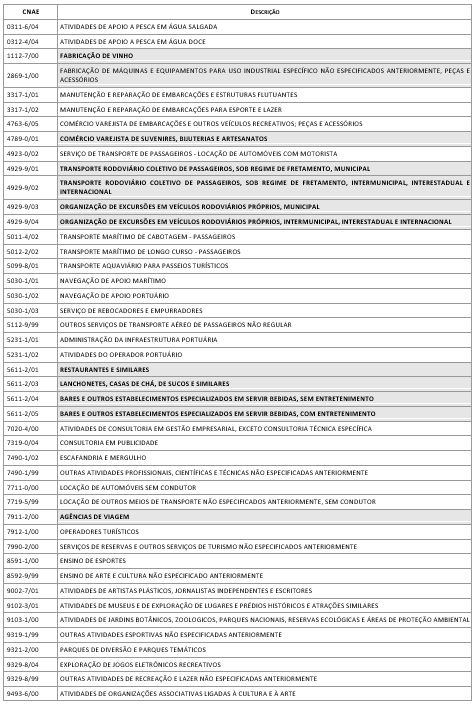

Por outro lado, o Ministério da Econômica também elencou um grupo de setores que necessitam de inscrição no CADASTUR na data de publicação da lei 14.148/21. Os CNAEs desse segundo grupo são os seguintes:

Quais as controvérsias que envolvem o primeiro grupo?

Seguindo o que estava previsto na lei instituidora do PERSE, a Portaria ME 7.163 elencou os ramos de atividade pertencentes ao setor de eventos. Ocorre que, ao definir os CNAEs beneficiados pelo PERSE, pode-se perceber quer certos CNAEs fazem referências a atividades que não possuem correlação obrigatória com o setor de eventos. Como exemplo, podemos citar as seguintes atividades: atividades de vigilância e segurança privada, aluguel de máquinas e equipamentos para escritórios, comércio atacadista especializado em outros produtos intermediários não especificados anteriormente.

Diante dessa realidade, há legítima insegurança no que se refere ao aproveitamento da redução a zero das alíquotas do IRPJ, CSLL, PIS e COFINS por empresas que, apesar de desenvolverem atividades contempladas pela Portaria, não possuem receitas decorrentes do setor de eventos ou turismo.

No entanto, apesar desse cenário, é possível que todas as empresas que tiveram o CNAE contemplado na Portaria aproveitem a redução a zero das alíquotas do IRPJ, CSLL, PIS e COFINS mediante pronunciamento administrativo ou judicial específico sobre a aplicação do benefício, levando-se em consideração as peculiaridades de cada caso concreto.

Além disso, segundo disposição expressa da Portaria, apenas as empresas que já exerciam, na data de publicação da lei 14.148/21, poderão usufruir da redução a zero das alíquotas do IRPJ, da CSLL, do PIS e da COFINS. No entanto, a lei instituidora do PERSE não dispôs sobre qualquer requisito temporal para fruição da redução a zero das alíquotas do IRPJ, CSLL, PIS e Cofins.

Importante relembrar que é vedado que atos infralegais, ao pretexto de regulamentar a lei, instituam requisitos para fruição de benefício não previstos originariamente na lei. Dessa forma, não restam dúvidas que há fortes fundamentos jurídicos para as empresas interessadas pleitearem o afastamento desse requisito temporal junto ao Poder Judiciário.

Por fim, outro ponto objeto de controvérsia diz respeito à possibilidade de empresas que apenas possuem CNAEs secundários contemplados na Portaria. A dúvida que fica é se essas empresas poderão reduzir a zero, de forma proporcional, as alíquotas do IRPJ, CSLL, PIS e Cofins das receitas decorrentes das atividades contempladas pela Portaria. Sobre esse ponto, é necessário que as empresas avaliem qual a melhor forma de conseguir a extensão do benefício, avaliação que deverá levar em conta as peculiaridades de cada caso concreto.

Quais as controvérsias que envolvem o segundo grupo?

Primeiramente, é importante destacar que todas as controvérsias indicadas no tópico anterior também envolvem o segundo grupo dos setores econômicos identificados na Portaria. Assim, para evitar desnecessária repetição, os argumentos e explicações já expostos não serão repetidos.

Superada essa questão, importante ressaltar que a Portaria ME 7.163, no que se refere ao segundo grupo indicado, restringiu o aproveitamento da redução a zero das alíquotas do IRPJ, da CSLL, do PIS e da Cofins.

Nesse sentido, restou consignado que as empresas do segundo grupo apenas poderão se enquadrar no Perse desde que, na data de publicação da lei 14.148, de 2021, sua inscrição já estivesse em situação regular no CADASTUR. Ou seja, segundo a Portaria ME 7.163, é necessário que a empresa estivesse cadastrada no CADASTUR no dia 3 de maio de 2021 para que possa usufruir dos benefícios do PERSE. No entanto, conforme será demonstrado, esse requisito é ilegal e pode ser afastado pelo Poder Judiciário.

O CADASTUR, segundo informações do Governo Federal, é o cadastro de pessoas físicas e jurídicas que atuam no setor turístico. No entanto, é necessário deixar claro que, conforme é possível concluir a partir da análise das empresas que se encontram cadastradas no CADASTUR, não é necessário que o interessado desenvolva uma atividade diretamente ligada ao turismo para ter sua inscrição aprovada. Como exemplo, existem diversos bares e restaurantes que, apesar de não estarem localizados em cidades turísticas, tiveram sua inscrição aprovada.

Uma vez aprovada a inscrição no CADASTUR, abre-se caminho para discussão judicial sobre a imposição de limite temporal pela Portaria ME 7.163. Para afastar a necessidade de estar cadastrada no CADASTUR em 3 de maio de 2021, as empresas podem recorrer ao Poder Judiciário. A argumentação jurídica consiste em demonstrar que ato infralegal não pode estabelecer contrair a própria lei que pretende regulamentar. Ou seja, a Portaria ME 7.163 não poderia ter instituído requisito temporal não previsto originariamente na lei 14.148/21.

Analisando as decisões do Tribunal Regional Federal da 4ª Região sobre o tema, já é possível encontrar posicionamentos no sentido de que, como o cadastro dos restaurantes no Ministério do Turismo é facultativo, a exigência do prévio cadastramento, prevista no §2º do art. 1º da Portaria 7.381/10, para o efeito de enquadrar-se no PERSE, acaba restringindo o objetivo da lei 14.148/21, que é o de criar condições para que o setor de eventos possa mitigar as perdas oriundas do estado de calamidade pública reconhecido pelo decreto legislativo 6, de 20 de março de 2020.

Por tais razões, as empresas que possuem o CNAE elencado no segundo grupo e que não estavam cadastradas no CADASTUR em 3 de maio de 2021, podem recorrer ao Poder Judiciário para afastar a ilegalidade do requisito temporal estabelecido pela Portaria ME 7.163, o que poderá resultar no não pagamento de impostos e contribuições federais pelos próximos 60 meses.

Empresas do Simples Nacional podem reduzir a zero as alíquotas do IRPJ, CSLL, PIS e Cofins?

Essa é mais uma grande controvérsia da lei do PERSE. A questão se resume em saber se as empresas optantes pelo Simples Nacional podem cumular a opção pelo regime diferenciado de recolhimento de tributos com a redução a zero das alíquotas do IRPJ, CSLL, PIS e Cofins.

A controvérsia sobre a possibilidade de extensão do benefício fiscal às empresas optantes pelo Simples Nacional decorre da redação do art. 24, §1º, da lei complementar 123/06, o qual prevê que não serão consideradas quaisquer alterações em bases de cálculo, alíquotas e percentuais ou outros fatores que alterem o valor de imposto ou contribuição apurado na forma do Simples Nacional exceto as previstas ou autorizadas na referida lei complementar.

No entanto, é preciso lembrar que o art. 146, inciso III, “d” da Constituição Federal determina que seja concedido tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte. Seguindo essa linha, não há dúvidas que, ao se realizar uma interpretação teleológica da lei instituidora do PERSE, pode-se concluir que o favor fiscal também deve beneficiar todas as pessoas jurídicas integrantes dos setores elencados na lei e na Portaria, independentemente do regime de tributação escolhido.

Por tais motivos, as empresas optantes pelo Simples Nacional possuem fortes argumentos jurídicos para buscar junto ao poder judiciário a aplicação do benefício fiscal de redução a zero das alíquotas do IRPJ, CSLL, PIS e Cofins.

Diante do exposto, é possível concluir que a lei 14.148/21 e sua posterior regulamentação pela Portaria ME 7.163 trouxeram, ao mesmo tempo, grandes oportunidades e incertezas às empresas, razão pela qual é necessário que todos os cenários sejam avaliados antes do aproveitamento da redução a zero das alíquotas do IRPJ, da CSLL e do PIS/Cofins.

Wagner Schneider Cemin

Sócio do escritório Hickmann Advogados Associados. Graduado em Direito pela Unisinos - Universidade do Vale do Rio dos Sinos. Contato: [email protected]