Fechamento de mercado de clientes como teoria do dano concorrencial em integrações verticais e conglomerais: o que analisar?

A versão preliminar do chamado “Guia V+” do Cade consolida os melhores procedimentos e práticas usualmente adotados pela autarquia na análise de efeitos não horizontais em atos de concentração.

segunda-feira, 18 de setembro de 2023

Atualizado em 25 de setembro de 2023 08:35

Conforme mencionado nos quatro artigos anteriores,1 que trataram do conceito de integrações verticais e conglomerais, do seu fluxo de análise e das principais teorias do dano (já nos tendo aprofundado no fechamento de mercado de insumos), passamos agora para o aprofundamento em uma das principais teorias do dano nesse tipo de operação: fechamento de mercado de clientes.

A versão preliminar do chamado “Guia V+” do Cade consolida os melhores procedimentos e práticas usualmente adotados pela autarquia na análise de efeitos não horizontais em atos de concentração.2 Como se trata de uma análise voltada para relações verticais e conglomerais, as análises concentram-se no potencial lesivo à concorrência a jusante (ou seja, no elo seguinte da cadeia produtiva) e na cadeia a montante (ou seja, no elo anterior da cadeia produtiva).

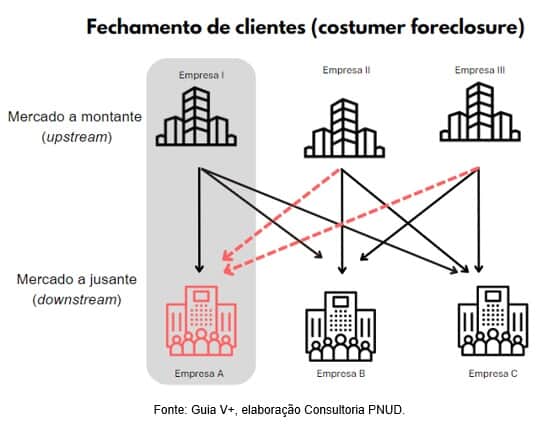

O fechamento de mercado de clientes, também chamado de costumer foreclosure, é uma das hipóteses possíveis de fechamento de mercado, classificado na categoria de teorias do dano de efeitos não coordenados/unilaterais.3 Pode ocorrer quando uma eventual operação entre empresas verticalmente relacionadas resultar em restrição ou supressão de acesso dos concorrentes (atuais ou potenciais) a montante (upstream) a uma base de clientes suficiente, reduzindo sua capacidade ou seu incentivo para competir.

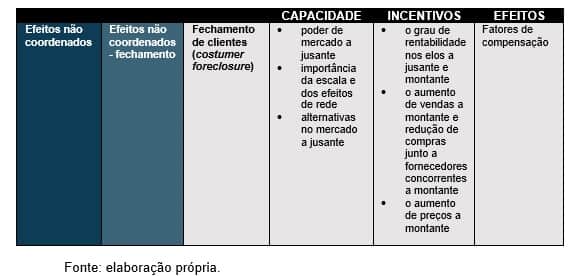

Para essa análise, devem ser levados em consideração: (1) capacidade4, (2) incentivo5 e (3) efeitos6.

Quando da análise da (1) capacidade de fechamento de mercado de clientes, analisa-se se a empresa integrada afeta os concorrentes a montante ao eliminar ou elevar os custos de seus rivais no mercado, tornando mais difícil ou impedindo a obtenção do fornecimento do(s) insumo(s) a preços e em condições semelhantes às existentes na ausência da operação. A capacidade de implementação do fechamento pode ser verificada a partir de uma série de medidas, alternativas ou complementares, como: obtenção de todos os insumos de que necessita junto a seu departamento a montante, podendo, assim, deixar de realizar compras das concorrentes a montante; redução das aquisições junto a seus concorrentes a montante; aquisições de concorrentes a montante em condições menos favoráveis do que as que prevaleceriam na ausência do ato de concentração; aumento dos custos de acesso aos clientes a jusante; fechamento de canais de distribuição para os demais produtores de insumo; restrição de acesso a uma base de clientes significativa.

Segundo o Guia V+, tendem a ser relevantes para a análise de capacidade, conforme se passa a apresentar, o poder de mercado a jusante, a importância da escala e dos efeitos de rede e as alternativas no mercado a jusante.

Quando da análise do (2) incentivo de fechamento de mercado de clientes, é preciso que, anteriormente, tenha-se constatado que a empresa tinha capacidade de fechá-lo. Ou seja, a existência de capacidade de fechamento de clientes é condição precedente à análise de incentivos, e esse tende a ser um gargalo importante nas análises realizadas pelo Cade. Quando há, portanto, capacidade, e passa-se à análise de incentivos, deve-se considerar uma série de fatores, entre os quais se destacam: o grau de rentabilidade nos elos a jusante e a montante, o aumento de vendas a montante e redução de compras junto a fornecedores concorrentes a montante bem como o aumento de preços a montante.

Caso haja, por fim, tanto capacidade quanto incentivos, passa-se, então, à análise dos (3) efeitos do fechamento de mercado de clientes. A operação, ao negar aos concorrentes (a montante) o acesso a uma base de clientes significativa para seus produtos, favorece a concentração que, por sua vez, é capaz de reduzir a capacidade desses concorrentes de concorrer em um futuro previsível. Dessa forma, os concorrentes a jusante correm o risco de serem colocados em desvantagem, por exemplo, em decorrência do aumento dos custos de seus insumos, ao passo que a empresa integrada pode aumentar os preços ou reduzir a produção total no mercado a jusante.

A mesma lógica apresentada sob a lente das integrações verticais aplica-se às integrações conglomerais. Isto é, avalia-se se a combinação de produtos em mercados relacionados poderia proporcionar à entidade resultante da concentração a capacidade e o incentivo para utilizar, por meio da alavancagem, a sua posição dominante7 em um determinado mercado para reforçar sua posição em outro mercado. Tais efeitos seriam mais significativos em setores em que se verificam economias de escala e nos quais a estrutura da procura em um determinado momento teria repercussões dinâmicas nas condições futuras de abastecimento do mercado, bem como se houver externalidades de rede (ou seja, quando os clientes ou produtores se beneficiam do fato de outros clientes ou produtores utilizarem os mesmos produtos). Apesar disso, o incentivo para adotar uma estratégia de exclusão dos concorrentes em integrações conglomerais dependerá do grau de rentabilidade de tal estratégia. Assim, apenas quando uma proporção suficientemente elevada da produção no mercado é afetada pelo fechamento resultante da concentração conglomeral é que a operação estaria suscetível a restringir significativamente a concorrência efetiva. Se permanecessem vários fabricantes de um dos produtos apenas com presença efetiva em qualquer um dos mercados, não seria provável que a concorrência se deteriorasse na sequência de uma concentração conglomeral.

Em resumo, pode-se apresentar o seguinte quadro consolidado com os principais elementos de análise quando do aprofundamento da teoria do dano de efeitos não coordenados/unilaterais de fechamento de mercado de clientes:

Nos próximos artigos, continuaremos avaliando cada uma das teorias do dano em integrações verticais e conglomerais.

______________

1 (1) ATHAYDE, Amanda. Fusões verticais e conglomerais: O que são e como isso pode impactar a atuação das empresas no Brasil? Portal Migalhas, 22.8.2023. Disponível em:

2 Contribuições podem ser apresentadas na plataforma Participa+ Brasil. Acesso em: https://www.gov.br/participamaisbrasil/guia-v

3 Entre os (1) efeitos não coordenados/unilaterais estão aqueles que podem ser decorrentes da atuação de uma única empresa, individual e unilateralmente. Seria o caso de analisar se a empresa resultante da operação, com posição dominante, poderia implementar determinadas práticas comerciais que teriam o efeito de prejudicar o mercado. Recorda-se, como exemplo de práticas unilaterais, a exigência de exclusividade, a recusa de contratar, a discriminação, a criação de dificuldades à atividade de concorrentes, Entre outros.

4 Na análise de (1) capacidade, a pergunta que se faz é a seguinte: existe capacidade de implementação de estratégias anticoncorrenciais por parte da empresa integrada? Existe capacidade para isso?

5 Na análise de (2) incentivos, a pergunta que se faz é a seguinte: a integração gera alterações na estrutura de incentivos para a prática de estratégias anticoncorrenciais? Ainda que as requerentes possuam capacidade (vide tópico anterior), há geração de incentivos para implementação de tais estratégias?

6 Na análise de (3) efeitos, a pergunta que se faz é a seguinte: em caso de existência de capacidade e de incentivos, a implementação de tais práticas gera impactos efetivos à concorrência, com prejuízos aos consumidores finais? Há efeitos anticoncorrenciais? Assim, para todas as teorias do dano, sempre será seguido esse tripé de análise.

7 Nos termos do §2º do art. 36, §2o da Lei 12.529/2011, presume-se posição dominante sempre que uma empresa ou grupo de empresas for capaz de alterar unilateral ou coordenadamente as condições de mercado ou quando controlar 20% (vinte por cento) ou mais do mercado relevante, podendo este percentual ser alterado pelo Cade para setores específicos da economia.

______________

*Este artigo foi redigido meramente para fins de informação e debate, não devendo ser considerado uma opinião legal para qualquer operação ou negócio específico.

© 2023. Direitos Autorais reservados a PINHEIRO NETO ADVOGADOS.

Amanda Athayde

Professora doutora adjunta na UnB de Direito Empresarial, Concorrência, Comércio Internacional e Compliance, consultora no Pinheiro Neto. Doutora em Direito Comercial pela USP, bacharel em Direito pela UFMG e em administração de empresas com habilitação em comércio exterior pela UNA, ex-aluna da Université Paris I - Panthéon Sorbonne, autora de livros, organizadora de livros, autora de diversos artigos acadêmicos e de capítulos de livros na área de Direito Empresarial, Direito da Concorrência, comércio internacional, compliance, acordos de leniência, anticorrupção, defesa comercial e interesse público.