Tributação específica do futebol. Estudo de caso: o São Paulo Futebol Clube

Parafraseando o mestre Telê, a conversão do SPFC em SAF nada mais seria que o ônus de, malandramente, agir direito para obter os melhores resultados.

segunda-feira, 4 de abril de 2022

Atualizado em 5 de abril de 2022 10:40

"Malandro é o cara que age direito”

(Telê Santana)

A lei 14.193, de 6 de agosto de 2021 (“Lei do Clube Empresa”) criou no Brasil a Sociedade Anônima do Futebol (“SAF”). O novo tipo societário promete incrementar a governança das agremiações desportivas que o adotarem, aproximando-as das sociedades empresárias em geral.

A Lei do Clube Empresa também franqueou novo mecanismo de recuperação econômica às entidades em dificuldades que optarem por se converter em SAF. Além disso, criou modo inovador de captação de recursos pelas SAF: as “debêntures-fut”.

Mas se as vantagens parecem evidentes, as incertezas criadas no campo tributário pesaram, em um primeiro momento – ainda não dissipado –, como fator de relutância pelos clubes em desfavor da conversão em SAF.

A incerteza trata basicamente da Tributação Específica do Futebol (“TEF”), o regime especial tributário da SAF criado pela Lei do Clube Empresa. Mais especialmente do veto presidencial à TEF, o qual foi revertido pelo Congresso somente no segundo tempo da prorrogação do trâmite legislativo.

Com a incerteza sobre a TEF, os clubes – historicamente beneficiários de incentivos fiscais quando organizados sob a forma de associações –, viram na conversão em SAF o incremento de seu custo tributário, rechaçando o modelo sem reflexões adicionais.

O veto à TEF foi revertido em 5 de outubro de 2021, o que torna o regime vigente no ordenamento jurídico brasileiro. Daí se fazer necessário avaliar se o novo regime é capaz de induzir os clubes a se converterem em SAF ou se, ao menos, está no campo da neutralidade: não torna o custo tributário fator de escolha daqueles.

Para uma análise concreta, faz-se aqui uma análise que toma por base as informações tributárias disponíveis do São Paulo Futebol Clube (“SPFC”) e as confronta com um cenário em que o clube opte por se converter em SAF e adote, assim, a TEF.

Para a melhor compreensão, primeiramente é importante esclarecer a TEF. Esta consiste em regime tributário simplificado de arrecadação de tributos federais, obrigatório para as SAF. Na prática, implica o recolhimento mensal, em documento único de arrecadação, dos seguintes tributos: (1) Imposto sobre a Renda das Pessoas Jurídicas (“IRPJ”); (2) Contribuição para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público (“PIS/PASEP”); (3) Contribuição Social sobre o Lucro Líquido (“CSLL”); (4) Contribuição para o Financiamento da Seguridade Social (“Cofins”); e (5) Contribuição Previdenciária Patronal ao Instituto Nacional de Seguridade Social (“INSS”) e do Risco Ambiental do Trabalho (“RAT”).

O recolhimento será devido, nos primeiros cinco anos da conversão em SAF, no valor resultante da aplicação da alíquota de 5% (cinco por cento) sobre o valor das receitas brutas mensais. A partir do sexto ano, a alíquota será reduzida para 4% (quatro por cento).

Considera-se receita bruta mensal a totalidade das receitas recebidas pela Sociedade Anônima do Futebol, inclusive as decorrentes de prêmios e programas de Sócio-Torcedor. Em uma espécie de fase de transição, excetuam-se – nos primeiros 5 anos da conversão em SAF – as receitas relativas à cessão dos direitos desportivos dos atletas, as quais não compõem a base de cálculo da TEF neste período inicial. Tais receitas passam a ser incluídas no cálculo da TEF a partir do sexto ano, em contrapartida à redução da alíquota para 4% mencionada acima. Resume-se a seguir a incidência da TEF:

Tabela 1. Tributação Específica do Futebol

|

Regime |

Base de cálculo |

Alíquota |

|

Recolhimento em guia única de: (1) IRPJ, (2) PIS/PASEP, (3) CSLL, (4) Cofins, (5) INSS, (6) RAT |

Receita bruta mensal deduzidas as receitas de cessão de direitos desportivos nos 5 primeiros anos |

5% nos 5 primeiros anos da SAF |

|

Recolhimento em guia única de: (1) IRPJ, (2) PIS/PASEP, (3) CSLL, (4) Cofins, (5) INSS, (6) RAT |

Receita bruta mensal + receitas de cessão de direitos desportivos a partir do 6º ano |

4% a partir do 6º ano da SAF |

Atualmente, o SPFC – ao lado da maioria dos clubes brasileiros – é organizado na forma de associação civil recreativa sem fins lucrativos. Com isso, usufrui dos seguintes incentivos fiscais: (1) isenção do IRPJ; (2) isenção da CSLL; (3) isenção da COFINS; e (4) recolhimento de PIS/PASEP à alíquota de 1% sobre folha de pagamento.

Além disso, recolhe contribuição patronal ao INSS e ao RAT à alíquota de 5% sobre o valor total da receita bruta decorrente dos espetáculos desportivos em todo território nacional em qualquer modalidade, inclusive jogos internacionais; e de patrocínio, licenciamento de uso de marcas e símbolos, publicidade, propaganda e de transmissão de espetáculos desportivos. O quadro abaixo consolida a tributação atual do SPFC:

Tabela 2. Tributação atual SPFC*

|

Regime |

Base de cálculo |

Alíquota |

|

A) Incentivo fiscal: isenção de (1) IRPJ, (2) CSLL, (3) Cofins. |

- |

- |

|

B) Regime Especial PIS/PASEP |

Folha de pagamentos |

1% |

|

C) Regime Especial INSS/RAT |

Receita bruta mensal decorrente de eventos, patrocínios, licenciamentos, publicidade e propaganda |

5% |

|

* Para fins comparativos à TEF, não foram incluídos aqui tributos que permanecem inalterados independentemente do regime, e.g. Imposto Municipal Sobre Serviços (2% a 5%), Contribuições Previdenciárias de Terceiros (4,5%), Contribuições Previdenciárias dos Empregados (7,65% a 11%). |

||

Acerca das contribuições sobre receita indicadas acima, diferentemente da TEF, o SPFC – e todas as entidades desportivas sem fins lucrativos – excluem da base de cálculo as receitas oriundas de programas de Sócio-Torcedor e de prêmios recebidos1. As receitas de cessão de direitos desportivos de atletas, por não estarem incluídas no texto legal que criou tal contribuição, também estão excluídas, como na TEF nos primeiros 5 anos.

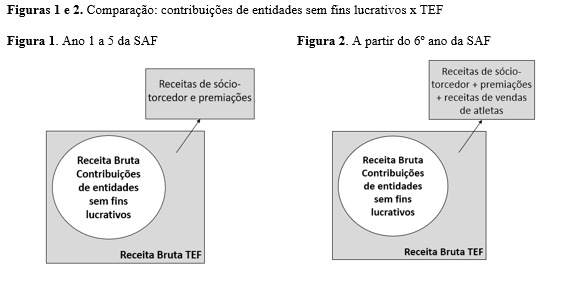

A figura abaixo representa a comparação entre a base de cálculo das contribuições previdenciárias do SPFC e da TEF:

Em análise preliminar do cenário acima, não se pode concluir se a conversão do SPFC em SAF implicaria ou não grande impacto tributário. Se por um lado acresceria receitas à base de cálculo da incidência única (TEF) vis-à-vis a tributação previdenciária atual, por outro, afastaria a incidência sobre folha de pagamento (1% de PIS/PASEP).

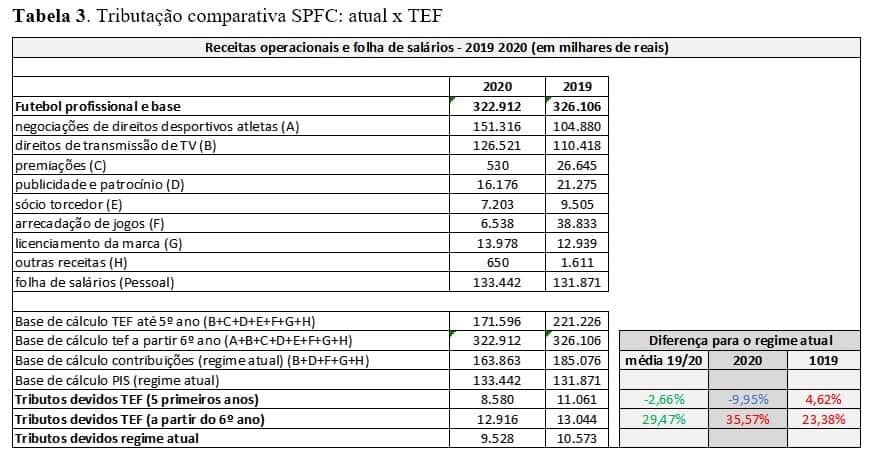

Passamos então a mensurar o impacto tributário a partir da análise das informações financeiras do clube referentes a 2019 e 2020[2] – as últimas disponíveis. A tabela abaixo ilustra a carga tributária objeto da comparação (TEF x tributação atual – excluídas as variáveis que não se alterarão: v.g. ISS, contribuições de terceiros e empregados):

Conforme se observa, tomando por base o ano de 2019, caso o SPFC seja convertido em SAF (“SPFC-SAF”), haveria (i) aumento da carga tributária em 4,62% nos 5 primeiros anos após a conversão; e (ii) aumento de carga tributária de 23,38% a partir do sexto ano.

Por outro lado, tomando-se por base o ano de 2020, a conversão em SPFC-SAF geraria (i) redução de carga tributária de 9,95% nos 5 primeiros anos após a conversão e (ii) aumento de 35,57% a partir do sexto ano de existência do SPFC-SAF.

A diferença entre os anos de 2019 e 2020 está justamente nos ganhos decorrentes de premiações e resultados do programa Sócio-Torcedor, itens totalmente correlacionados entre si e que demonstram um resultado superior em 2019 comparativamente a 2020.

Já a diferença de tributação entre os 5 primeiros anos após conversão e aquela incidente a partir do 6º ano de SPFC-SAF está justamente na inclusão das receitas decorrentes da cessão de direitos desportivos de atletas. A inclusão destas na base de cálculo da TEF a partir do 6º ano aumenta significativamente a incidência mesmo com a redução de alíquota.

Como primeira conclusão, pode-se afirmar que a conversão em SAF tem efeitos fiscais de neutros a positivos durante os cinco primeiros anos e negativos a partir do sexto ano, especialmente se observarmos o caso do SPFC, já que este clube:

1) é reconhecidamente formador de jogadores em sua base e se destaca no cenário nacional nas vendas de seus atletas3;

2) tem atualmente a terceira maior torcida em quantidade no território nacional4 e que foi pioneiro no lançamento do programa Sócio-Torcedor;5 e

3) é um time com muitas conquistas de títulos em sua história6 e que almeja sempre ser protagonista na disputa dos campeonatos.

Diante disso, acreditamos que a conversão do SPFC em SAF poderá trazer, no longo prazo, grande aumento de custo em relação à estrutura atual. Isso por que essas três fontes de receitas (venda de atletas, programa Sócio-Torcedor e premiações por títulos ou desempenho) são expressivas no clube, e passariam a ser tributadas nos prazos indicados.

Em um cenário base de rendimento do clube, como visto nos últimos anos – em que o desempenho esportivo e do programa Sócio-Torcedor estão aquém do esperado –, a TEF já seria claramente desvantajosa em relação a aspectos tributários após o 6º ano de conversão em SAF. Em caso de elevado sucesso do clube em competições esportivas, com ganho expressivo de prêmio e engajamento superior de seus torcedores, esta desvantagem deve se acentuar.

Assim, em que pese outras vantagens identificadas no contexto da SAF, como aumento de transparência na gestão, novas possibilidades de financiamento e abertura de capital de um clube inicialmente avaliado em R$1,8 bilhão de reais7, conclui-se que a TEF seria um fator negativo na tomada de decisão do clube.

O incremento exponencial da caga tributária após o sexto ano de conversão de um clube em SAF é distorção da TEF a ser corrigida pelo esforço coletivo de todos os clubes que enxergam valor na SAF, por meio de atuação ativa no âmbito político. Como exemplo de sucesso de tal forma de atuação, cita-se a calibração da alíquota do RET (Regime Especial Tributário das incorporadoras imobiliárias) por meio de sucessivas mudanças legislativas que levaram a alíquota de 7% a 4%. Somente após este ajuste, realizado no âmbito legislativo, é que o regime de afetação que se procurava incentivar passou a ser disseminado, com enorme benefício a adquirentes de imóveis.8

Na esfera exclusiva do SPFC, deve-se fazer um exercício de análise de prós e contras. Do lado positivo, identificam-se prima facie o aumento da transparência na gestão do clube e a abertura de novos mecanismos de financiamento da entidade. Somada a esses fatores, a possibilidade de se apurar e distribuir lucro tendem a atrair um novo perfil de capital ao clube.

Por outro lado, pesa contra a conversão o incremento do custo tributário explicado acima. A esse respeito, embora a variável tributária seja eloquente em uma perspectiva comparativa, não é tão expressiva em valores absolutos. Uma carga tributária de 5% sobre um clube que efetivamente gera receitas com venda de jogadores, conquistas em competições e engajamento de seus torcedores; e, além disso, lucra e distribui resultados, não é, nem de longe, uma carga excessiva. Talvez esse ajuste tributário seja nada mais que a resultante da adequação da entidade àquilo que ela realmente é: uma potência geradora de resultados esperando para ser explorada corretamente. Parafraseando o mestre Telê, a conversão do SPFC em SAF nada mais seria que o ônus de, malandramente, agir direito para obter os melhores resultados.

_______________

1 Vide Solução de Consulta COSIT RFB nº 262, de 28 de dezembro de 2018.

2 Disponíveis em:

3 MATTOS, Rodrigo. Brasil lucra R$ 10 bi com vendas de atletas, São Paulo lidera lista. Disponível em: https://www.uol.com.br/esporte/futebol/colunas/rodrigo-mattos/2021/08/31/brasil-lucra-r-10-bi-com-vendas-de-atletas-sao-paulo-lidera-lista.amp.htm. Acesso em 14.mar.2022.

4 As 18 maiores torcidas do Brasil (2022). Disponível em: https://www.maioresemelhores.com/maiores-torcidas-do-brasil/: Acesso em 14.mar.2022.

5 São Paulo reformula programa de sócio-torcedor e vê número de associados crescer. Disponível em: https://istoe.com.br/sao-paulo-reformula-programa-de-socio-torcedor-e-ve-numero-de-associados-crescer/ Acesso em 14.mar.2022.

6 Quais são os clubes brasileiros com mais títulos internacionais? Confira lista. Disponível em: https://jovempan.com.br/esportes/futebol/quais-sao-os-clubes-brasileiros-com-mais-titulos-internacionais-confira-lista.html Acesso em 14.mar.2022.

7 SOMOGGI, Almir. E se o seu clube do coração abrisse o capital na bolsa de valores? Disponível em: https://neofeed.com.br/insiders/e-se-o-seu-clube-do-coracao-abrisse-o-capital-na-bolsa-de-valores/. Acesso em 03.mar.2022.

8 Para o histórico legislativo dessa “calibração” e a sua justificativa jurídico-constitucional, vide: SOUZA, Pedro Guilherme G. de. Regimes especiais tributários. São Paulo: Quartier Latin, 2018, pp. 136-140.

Pedro Guilherme Gonçalves de Souza

Sócio de SABZ Advogados. Especialista em Seguros e Tributário. Mestre em Direito Tributário pela Faculdade de Direito da USP. Pós-graduado em economia na FGV/SP. Graduado na Faculdade de Direito da USP, tendo cursado um semestre na faculdade de direito da Universidade de Freiburg (Alemanha). Membro fundador do Comitê Tributário da Sociedade Rural Brasileira. Professor de direito tributário do MBA Gestão Jurídica do Seguro e Resseguro da escola nacional de seguros (FUNENSEG). Professor do Instituto Brasileiro de Estudos Tributários (IBET).