O PL 5.516 e seus impactos fiscais e tributários

A proposta dessa nova estrutura societária surgiu mormente da necessidade de combater os principais problemas do futebol brasileiro: (I) a sonegação fiscal e (II) o endividamento dos clubes.

quinta-feira, 13 de maio de 2021

Atualizado às 10:35

O projeto de lei 5.516/19, de autoria do atual presidente do Senado, Rodrigo Pacheco (DEM-MG), e relatoria do senador Carlos Portinho (PL-RJ), tem como objetivo viabilizar a transformação dos clubes de futebol em empresas, impulsionando a criação dos clubes-empresas. O referido projeto de lei tem previsão para ser levado à votação no Senado ainda neste mês de maio.

O PL 5.516/19 traz como temática central a criação de uma nova estrutura societária para os clubes de futebol, chamada de Sociedade Anônima do Futebol (SAF) - modelo que permite aos clubes angariarem recursos por meio da emissão de debêntures e ações, atraindo investidores. Atualmente a maioria dos clubes está constituída sob a forma de associações civis sem fins lucrativos, embora a lei não vede a adoção de uma estrutura empresarial, como acontece com o time de futebol Red Bull Bragantino, que está constituído sob a forma de Sociedade Anônima. O novo modelo traz consigo inúmeras regras específicas para o mercado futebolístico, e tem como base, principalmente, o modelo português e espanhol.

A proposta dessa nova estrutura societária surgiu mormente da necessidade de combater os principais problemas do futebol brasileiro: (I) a sonegação fiscal e (II) o endividamento dos clubes. Dessa forma, um dos pontos que mais chama atenção na discussão do PL 5.516/19 diz respeito ao chamado Re-Fut, um sistema de tributação diferenciado para os clubes-empresas trazido pelo projeto.

O Re-Fut propõe um regime diferenciado para as SAFs, garantindo que essas empresas paguem menos tributos do que uma empresa tradicional. Esse regime tributário facultativo prevê o recolhimento único de 5% (cinco por cento) da receita mensal, calculada com base no regime de caixa.

O Re-Fut, entretanto, é um regime tributário de transição, isto é, provisório. O PL 5.516/19 dispõe que a SAF poderá valer-se do Re-Fut somente por 5 (cinco) anos. Após o término desse período, em princípio, deve passar a ser tributada com uma carga fiscal semelhante à de uma empresa tradicional.

Apesar de o Re-Fut parecer um sistema vantajoso, muito vem sendo questionado acerca do regime tributário incidente após o término do período de transição, visto que se entende que os clubes têm necessidade de um regime tributário diferenciado, com uma carga tributária inferior à das empresas. Importante salientar que, atualmente, com o modelo de associações civis, os clubes possuem isenção de IRPJ e CSL (além de imunidade tributária sobre patrimônio e renda), bem como são isentos da Cofins e pagam o PIS à alíquota reduzida de 1% sobre a folha de salários. Com a implementação do novo modelo, haverá um aumento relevante da carga tributária, o que poderá dificultar o equilíbrio das contas dos clubes.

Outro ponto que vem sendo amplamente debatido diz respeito ao fato de que, independentemente do tipo societário adotado - seja associação, seja empresa -, todos os clubes deveriam estar sujeitos à mesma carga tributária, disposição esta que não está prevista no PL 5.516/19.

Nesse sentido, vale ressaltar que o PL 5.516/19, apesar de ter recentemente ganhado maior destaque, não é o único que propõe uma reforma no sistema do futebol brasileiro. Há também o Substitutivo ao projeto de lei 5.082/16, de autoria do Deputado Federal Pedro Paulo (DEM/RJ), que também dispõe sobre a criação dos clubes-empresas e sobre um sistema de tributação diferenciada, o Simples-fut.

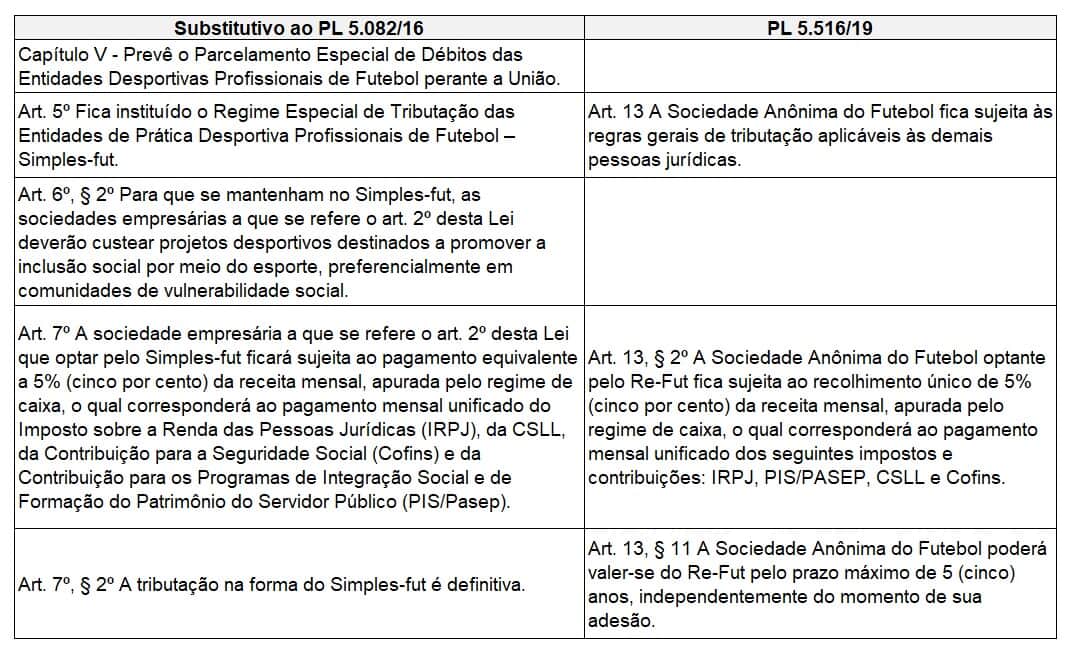

Apesar de o Substitutivo ao PL 5.082/16 já ter sido aprovado na Câmara dos Deputados, ele perdeu forças no Senado, justamente por conta de o PL 5.516/19 ser de autoria do atual presidente da Casa, o Senador Rodrigo Pacheco. A despeito disso, é relevante analisarmos as disposições de ambos os projetos, a fim de examinar as diferenças concernentes ao novo modelo de tributação proposto:

A partir do exposto neste trabalho e do comparativo traçado na tabela, vemos que o modelo de tributação proposto pelo PL 5.516/19, apesar de oferecer como vantagem a possibilidade de captação de recursos por meio de debêntures e ações, não concede benefícios fiscais - o que tem sido um pleito dos clubes - além de contar com uma carga fiscal reduzida apenas temporariamente, diversa do modelo de tributação proposto pelo Substitutivo ao PL 5.082/16, que estabelece um regime tributário diferenciado para os clubes-empresas sem determinar um prazo de vigência e concede benefícios fiscais, como parcelamento com redução de multas e juros.

No modelo associativo adotado atualmente por grande parte dos clubes, de um lado, os times contam com benefícios tributários (isenções e imunidades) extremamente vantajosos, porém, por outro lado, esse modelo peca pela falta de transparência na gestão, o que dificulta a captação de recursos, hoje vitais aos times brasileiros, devido ao seu alto nível de endividamento. Alguns clubes tradicionais hoje vivem graves crises financeiras. A aprovação de projeto de lei que fomente a criação de clubes-empresas - a despeito das diferenças que cada um deles apresenta e das críticas que possam ser feitas - parece-nos uma ferramenta de extrema importância para a atração de investidores e a busca de um equilíbrio financeiro dos clubes de futebol. Agora, resta-nos acompanhar os próximos passos dessa história e ver que rumo ela irá tomar.

_________

*Este artigo foi redigido meramente para fins de informação e debate, não devendo ser considerado uma opinião legal para qualquer operação ou negócio específico.

© 2020. Direitos Autorais reservados a PINHEIRO NETO ADVOGADOS

Rafael Marchetti Marcondes

Doutor e mestre em Direito Tributário pela PUC/SP. MBA em Sport Management pelo ISDE e FC Barcelona. Especialista em Direito Tributário pela FGV/SP. Bacharel em Direito pela PUC/SP. Professor de Direito Tributário na EPD e no IBET. Advogado no escritório Pinheiro Neto Advogados.

Mariana Grande

Associada do escritório Pinheiro Neto Advogados.

Matheus Henrique Stringueto

Integrante do escritório Pinheiro Neto Advogados.