Nota técnica – Refis da Crise

Análise da lei 12.865/13, com a consequente reabertura de prazo e condições do parcelamento previsto na lei 11.941/09, o chamado Refis da Crise.

sexta-feira, 25 de outubro de 2013

Atualizado em 24 de outubro de 2013 16:50

Trata-se de análise da lei 12.865, de 9 de outubro de 2013, decorrente da conversão da medida provisória 615/13, que, alterando diversos aspectos tributários da legislação federal, estabeleceu a reabertura de prazo para adesão ao parcelamento de que trata a lei 11.941, de 27 de maio de 2009, chamada de Refis da Crise.

2. É importante destacar que além da reabertura do REFIS da Crise, a lei 12.865/13 possibilitou no mesmo período (até 31/12/13) a adesão ao parcelamento regulado pelo artigo 65 da lei 12.249/13, que permite o pagamento em até 180 meses dos débitos vencidos até 30/11/08, administrados pelas autarquias e fundações públicas federais e os débitos de qualquer natureza, tributários ou não tributários, com a Procuradoria-Geral Federal, hipótese que viabilizou anteriormente inclusive que algumas instituições pudessem parcelar dívidas junto ao TCU. Contudo, esse outro parcelamento não é o objeto do presente parecer que se debruçará apenas sobre o REFIS da crise.

________I. BREVE CONTEXTUALIZAÇÃO DO PARCELAMENTO

3. Antes de analisar as minudências que cercam o parcelamento fiscal, importa tecer uma breve contextualização em torno deste benefício tributário. Quando o parcelamento foi sinalizado dentro de uma medida provisória, a imprensa e a doutrina nacional debatiam se este seria ou não um novo parcelamento. Na realidade, não se trata de um novo parcelamento fiscal, mas a reabertura de um parcelamento já encerrado em 2009, com poucas alterações.

4. Desta feita, importa fazer esta análise em conjunto com a lei 11.941, de 27 de maio de 2009, o Refis da Crise, mas já adiantando que existe uma considerável alteração no momento de calcular a parcela que seria devida entre o período compreendido entre a adesão ao programa e a consolidação do mesmo, conforme será explicitado adiante.

5. A lei 12.865, de 9 de outubro de 2013, é regulada pela Portaria Conjunta RFB/PGFN 7, de 15 de outubro de 20131, cujas disposições ampliam sobremaneira as parcas previsões expressas na lei.

________II. DO PARCELAMENTO

6. Conforme já explicitado, a lei 12.865, de 9 de outubro de 2013, decorrente da conversão da medida provisória 615/2013, ao reabrir o prazo para a adesão ao Refis da Crise (lei 11.941, de 2009) até o dia 31 de dezembro de 2013, evidencia que existe uma necessidade real de que seja novamente oportunizado o referido parcelamento, sobretudo diante dos recorrentes problemas ocasionados pela falta de estrutura sistêmica da Receita Federal do Brasil e da Procuradoria da Fazenda Nacional para a consolidação do parcelamento.

7. As disposições sobre a reabertura de prazo para o Refis da Crise estão previstas no art. 17 da lei 12.865, de 2013, sendo definido que o parcelamento não se aplica aos débitos que já tenham sido parcelados por ocasião da própria lei 11.941, de 2009, ou seja, a opção de pagamento ou parcelamento desta nova lei não se aplica aos débitos que já tenham sido parcelados nos termos da lei 11.941, de 20092.

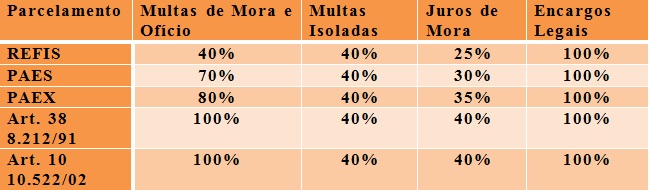

8. Em todo caso, é certo que as condições traçadas pelo Refis da Crise (lei 11.941, de 2009) podem ser consideradas generosas para o devedor (pessoa física ou jurídica), já que todos os débitos administrados pela Receita Federal e Procuradoria da Fazenda3 poderão ser parcelados em até 180 meses, incluindo-se eventuais saldos remanescentes de programas anteriores (REFIS, PAES, PAEX e dos parcelamentos previstos no Art. 38 da lei 8.212/91 e Art. 10 da lei 10.522/02), mesmo que excluídos, além de montantes relativos ao aproveitamento indevido de créditos de IPI4.

9. Além do extenso prazo de abrangência deste novo programa, não há necessidade de apresentação de qualquer garantia ou arrolamento de bens, salvo quando já houver sido efetuada a penhora em execução fiscal distribuída anteriormente ao pleito de parcelamento.

10. O parcelamento, de acordo com as novas condições previstas pela lei 12.865, de 2013, e pela Portaria Conjunta RFB/PGFN 7, de 2013, abrange débitos de qualquer natureza junto à PGFN ou à RFB, vencidos até 30 de novembro de 2008, que não tenham sido parcelados pela lei 11.941/09, inclusive àqueles não pagos a título de substituto tributário (ex: cota do INSS descontada do empregado e IRRF).

11. A legislação5, fazendo uma clara restrição, disciplina que o referido parcelamento não se aplica às multas oriundas do Conselho Administrativo de Defesa Econômica (CADE), do Instituto Nacional de Metrologia, Normalização e Qualidade Industrial (INMETRO) e da Agência Nacional de Telecomunicações (Anatel).

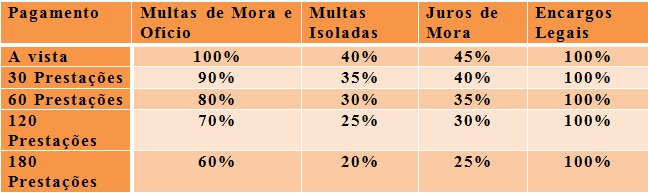

12. Poderão ser pagos ou parcelados os débitos de pessoas físicas ou jurídicas, consolidados por sujeito passivo, constituídos ou não, com exigibilidade suspensa ou não, inscritos ou não em Dívida Ativa da União (DAU), mesmo que em fase de execução fiscal já ajuizada, considerados isoladamente, fazendo jus aos seguintes percentuais de redução:

13. Já na hipótese de débitos que tenha sido parcelados em programas anteriores (REFIS, PAES, PAEX e dos parcelamentos previstos nas leis 8.212/91 e 10.522/026), observar-se-á a seguinte tabela de reduções:

14. Da mesma forma, é possível efetivar pedido de parcelamento ou pagamento à vista com utilização de prejuízos fiscais e de bases de cálculo negativas da Contribuição Social sobre o Lucro Líquido (CSLL). A adesão, nesse tipo de caso, deverá ser protocolada exclusivamente nos sítios da PGFN ou da RFB, na Internet, a partir do dia 21 de outubro de 2013 até o dia 31 de dezembro de 2013.

15. Tal como é praxe neste tipo de procedimento, a opção pelo parcelamento acarretará confissão irrevogável e irretratável dos débitos, motivo pelo qual, o requerimento de inscrição deverá ser precedido de estudos tributários e contábeis que atestem este caminho como a melhor solução possível para a empresa. Mesmo questionando-se legalmente a validade de tal confissão, já que a obrigação tributária é ex lege7, a existência de tal instrumento aumenta em muito o grau de dificuldade de eventual pretensão de desconstituição da dívida.

16. Há de se ressaltar, que este programa de parcelamento acarreta consequências diretas também na esfera criminal, em especial com relação aos crimes contra a ordem tributária e sonegação de contribuição previdenciária, na medida em que é prevista a suspensão da pretensão punitiva do Estado com relação aos débitos acordados e se permite a inclusão dos débitos de apropriação no escopo do parcelamento.

17. O Art. 69 da lei 11.491/09 prevê, inclusive, a extinção da punibilidade dos crimes anteriormente mencionados na hipótese de pagamento integral dos débitos oriundos de tributos e contribuições sociais, inclusive acessórios, que tiverem sido objeto de concessão de parcelamento.

18. Os parcelamentos previstos pela nova legislação não dependem de apresentação de garantia ou de arrolamento de bens, mantidos aqueles já formalizados antes da adesão aos parcelamentos de que trata a lei, inclusive os decorrentes de débitos transferidos de outras modalidades de parcelamento ou de execução fiscal. No caso de débito inscrito em DAU, abrangerão inclusive os encargos legais e honorários devidos nas execuções fiscais dos débitos previdenciários.

19. O regulamento do parcelamento, objeto da Portaria Conjunta RFB/PGFN 7, de 2013, também estabelece a possibilidade de que a pessoa física parcele débito de pessoa jurídica, bem como efetue pagamento à vista dos débitos com os descontos previstos na norma. Este tipo de parcelamento somente poderá ser efetuado pelas pessoas físicas definidas como responsáveis na forma dos arts. 124 e 135 da lei 5.172, de 25 de outubro de 1966 – Código Tributário Nacional (CTN), inclusive sócio, sócio-gerente, diretor ou qualquer outra pessoa física vinculada ao fato gerador. Nesse caso, a pessoa física passará a ser solidariamente responsável com a pessoa jurídica em relação à dívida parcelada.

________III. DAS PRESTAÇÕES DEVIDAS ENTRE A ADESÃO E A CONSOLIDAÇÃO DO PARCELAMENTO

20. Com relação à prestação devida entre a adesão e a consolidação total do parcelamento, a lei 12.865, de 2013, trouxe uma importante inovação e que deve ser objeto de minudente estudo no momento da adesão.

21. O art. 17, §§2º e 3º, da referida legislação estabelece de maneira objetiva:

Art. 17. ...

§ 2o Enquanto não consolidada a dívida, o contribuinte deve calcular e recolher mensalmente parcela equivalente ao maior valor entre:

I - o montante dos débitos objeto do parcelamento dividido pelo número de prestações pretendidas; e

II - os valores constantes no § 6º do art. 1º ou no inciso I do § 1º do art. 3º da Lei nº 11.941, de 27 de maio de 2009, conforme o caso, ou os valores constantes do § 6º do art. 65 da Lei nº 12.249, de 11 de junho de 2010, quando aplicável esta Lei.

§ 3o Por ocasião da consolidação, será exigida a regularidade de todas as prestações devidas desde o mês de adesão até o mês anterior ao da conclusão da consolidação dos débitos parcelados pelo disposto neste artigo.

22. De acordo com a lei 12.865, de 2013, os valores pagos pelo contribuinte no momento da adesão não é mais um valor mínimo, assim como estabelecia a legislação anterior, mas o maior valor apurado entre o valor mínimo e o calculado pelo próprio contribuinte que se aproxime com o valor real da parcela. O cálculo, feito pelo próprio contribuinte, deverá levar em consideração o montante de débitos objeto do parcelamento dividido pelo número de prestações pretendidas.

23. Por ocasião da consolidação final, será exigida a regularidade de todas as prestações devidas desde o mês da adesão até o mês anterior ao da conclusão da consolidação dos débitos parcelados. Em outras palavras, se houver uma divergência entre o valor apurado preliminarmente pelo contribuinte e o valor final efetivamente consolidado, o contribuinte será obrigado a pagar a diferença retroativamente.

24. O referido pagamento retroativo será acrescido de juros correspondentes à variação mensal da taxa referencial do Selic - Sistema Especial de Liquidação e de Custódia para títulos federais a partir do mês subsequente ao da consolidação até o mês anterior ao do pagamento e de 1% (um por cento) para o mês do pagamento.

25. O contribuinte que possuir parcelamento ativo no Refis ou proveniente de outros parcelamentos também ficarão obrigados a recolher uma parcela mínima calculada da seguinte forma:

a) provenientes do Programa Refis, a prestação mínima será o equivalente a 85% (oitenta e cinco por cento) da média das prestações devidas entre os meses de dezembro de 2007 e novembro de 2008; e

b) provenientes dos demais parcelamentos, a prestação mínima será o equivalente a 85% (oitenta e cinco por cento) do valor da prestação devida no mês de novembro de 2008;

26. No caso de débitos já parcelados no programa Refis, cuja exclusão do programa tenha ocorrido no período compreendido entre os meses de dezembro de 2007 e novembro de 2008, a prestação mínima será equivalente a 85% (oitenta e cinco por cento) da média das prestações devidas no Programa nesse período.

27. Em todos os casos referentes a parcelamentos anteriores ativos ou que foram objeto de exclusão, considerando o valor da parcela mínima estabelecida pela Portaria Conjunta RFB/PGFN 7, de 2013, na ocasião da consolidação final, será exigida a regularidade de todas as prestações devidas desde o mês da adesão até o mês anterior ao da conclusão da consolidação dos débitos parcelados. Em outras palavras, a diferença do valor da parcela apurada pelo contribuinte e aquela consolidada da RFB/PGFN será objeto de pagamento retroativo por parte do contribuinte.

28. Essa importante alteração pode trazer severos prejuízos para o contribuinte que não apurar corretamente o valor da prestação mensal e que também não provisionar a diferença eventualmente apurada.

________IV. DESISTÊNCIA DE PARCELAMENTOS ANTERIORES E DÉBITOS COM DISCUSSÃO ADMINISTRATIVA E JUDICIAL

29. O contribuinte que desejar pagar à vista ou parcelar os saldos remanescentes do Refis, do Paes, do Paex, dos parcelamentos previstos no art. 38 da lei 8.212, de 1991, ou nos arts. 10 a 14-F da lei 10.522, de 2002, deverá formalizar a desistência dessas modalidades exclusivamente nos sites da PGFN ou da RFB na Internet.

30. Importa esclarecer que o contribuinte poderá optar pela modalidade de parcelamento que pretende desistir de forma isolada, sendo eles: Refis; Paes referente a débitos previdenciários; Paes referente aos demais débitos; Paex referente a débitos previdenciários; Paex referente aos demais débitos, no âmbito da PGFN; Paex referente aos demais débitos, no âmbito da RFB; parcelamento ordinário previsto no art. 38 da lei 8.212, de 1991; parcelamentos ordinário e simplificado previstos nos arts. 10 a 14-F da lei 10.522, de 2002, no âmbito da PGFN; ou parcelamentos ordinário e simplificado previstos nos arts. 10 a 14-F da lei 10.522, de 2002, no âmbito da RFB.

31. Da mesma forma, para aderir ao parcelamento de trata a lei 12.865, de 2013, a Portaria Conjunta RFB/PGFN de 7, de 2013, disciplina que o contribuinte deverá desistir de forma irrevogável de impugnação ou recurso administrativos, de ações judiciais propostas ou de qualquer defesa em sede de execução fiscal e, cumulativamente, renunciar a quaisquer alegações de direito sobre as quais se fundam os processos administrativos e ações judiciais.

32. As desistências de ações judiciais devem ser efetuadas até o último dia útil do mês subsequente: à ciência da consolidação da respectiva modalidade de parcelamento; à conclusão da consolidação do parcelamento; ou ao pagamento à vista. É possível, inclusive, desistir parcialmente de impugnação ou recurso, desde que seja possível fazer a distinção dos débitos em epígrafe.

________V. DISPOSIÇÕES GERAIS

33. A dívida será indicada na data do requerimento do parcelamento ou do pagamento à vista. Após a formalização do requerimento de adesão aos parcelamentos, será divulgado, por meio de ato conjunto e nos sítios da PGFN e da RFB na Internet, o prazo para que o sujeito passivo apresente as informações necessárias à consolidação do parcelamento, enquanto isso o contribuinte deverá pagar a parcela estimada do valor real ou valor mínimo, necessariamente o que for maior, ou se for o caso, o valor integral da dívida (no caso de pagamento à vista).

34. O sujeito passivo que mantiver ativos os parcelamentos de que trata a lei poderá amortizar seu saldo devedor, com reduções mediante a antecipação do pagamento de prestações. O montante de cada amortização deverá ser equivalente, no mínimo, ao valor de 12 prestações. A amortização de que implicará na redução proporcional da quantidade de prestações vincendas, com amortização das últimas, mantendo-se o valor da prestação apurado na consolidação.

35. Implicará rescisão do parcelamento e remessa do débito para inscrição em DAU ou prosseguimento da execução, conforme o caso, a falta de pagamento: de três prestações, consecutivas ou não, desde que vencidas em prazo superior a 30 dias; ou de, pelo menos, 1 (uma) prestação, estando pagas todas as demais. A prestação paga com até 30 dias de atraso não configura inadimplência para fins de exclusão do parcelamento.

36. Em hipótese de exclusão, é facultado ao sujeito passivo, no prazo de dez dias, contados da data da ciência da exclusão dos parcelamentos, apresentar recurso administrativo. As desistências de ações judiciais devem ser efetuadas até o último dia útil do mês subsequente: à ciência da consolidação da respectiva modalidade de parcelamento; à conclusão da consolidação do parcelamento; ou ao pagamento à vista.

37. O recurso administrativo terá efeito suspensivo. Enquanto o recurso estiver pendente de apreciação, o sujeito passivo deverá continuar a recolher as prestações devidas. Os pagamentos efetuados após a ciência da exclusão não regularizam o inadimplemento anterior a esta, exceto na hipótese de liquidação integral do débito consolidado, desde que efetuada antes do prazo para a interposição de recurso.

38. A rescisão do parcelamento acarreta o cancelamento de todos os benefícios e descontos concedidos, não sendo admitido qualquer tipo de reparcelamento ou repactuação dos débitos envolvidos. A rescisão também implicará em exigibilidade imediata da totalidade do débito confessado e ainda não pago, sendo automática a execução da garantia prestada, quando existente.

________VI. CONCLUSÃO

39. A lei 12.865, de 9 de outubro de 2013, decorrente da conversão da medida provisória 615/13, ao reabrir o prazo para a adesão ao Refis da Crise (lei 11.941, de 2009) até o dia 31 de dezembro de 2013, evidencia que existe uma necessidade real de que seja novamente oportunizado o referido parcelamento, sobretudo diante do confuso sistema tributário existente e da pesada carga que ele impõe ao contribuinte.

40. Resta claro que esta é uma excelente oportunidade para que entidades e demais empresas possam parcelar os seus débitos e beneficiando-se com as reduções de multa e juros previstos na norma. Não obstante, é imprescindível que as entidades observem as minudências referentes ao valor da parcela por ocasião da adesão até a consolidação do parcelamento, tendo em vista que não pode haver grandes discrepâncias relativas aos valores pagos durante esse período de consolidação.

____________

1 Publicada no Diário Oficial da União do dia 18 de outubro de 2013.

2 § 1o A opção de pagamento ou parcelamento de que trata este artigo não se aplica aos débitos que já tenham sido parcelados nos termos dos arts. 1o a 13 da Lei no 11.941, de 27 de maio de 2009, e nos termos do art. 65 da Lei nº 12.249, de 11 de junho de 2010.

O pagamento ou parcelamento de que trata o caput não se aplica aos débitos que já tenham sido parcelados nos termos da Portaria Conjunta PGFN/RFB nº 6, de 22 de julho de 2009.

3 A abrangência do parcelamento é significativa, podendo-se incluir além dos mencionados, débitos previdenciários, inclusive relativos à apropriação indébita, além dos demais débitos administrados pela receita federal, inclusive àqueles relativo à IR fonte e Cofins das sociedades civis de prestação de serviço de profissão regulamentada.

4 No caso dos débitos decorrentes do aproveitamento indevido de créditos do IPI, a parcela mínima não poderá ser inferior a R$ 2.000,00.

5 Art. 17, §4º, da Lei n.º 12.865, de 2013.

6 Optando-se pelo reparcelamento de dívidas anteriormente inscritas em tais programas, o novo parcelamento implicará na desistência definitida do REFIS, PAES, PAEX e demais programas, devendo a parcela corresponder à 85% da média dos 12 meses das últimas parcelas do REFIS, ou da média das parcelas devidas no programa antes da edição da MPV 449/2009, caso o devedor tenha sido excluído antes de completar um ano neste programa. No caso dos demais parcelamentos, será observada a parcela mínima de 85% do valor da última parcela anterior a 03-12-08.

7 Por força de lei.

_______________

* Daniel Cavalcante Silva é advogado do escritório Covac – Sociedade de Advogados.

___________________________________________________________________________________________

_________________

____________________________________________________________________